사모펀드는 감독권 밖에

손실 위험은 고객에 떠넘기고

은행들까지 수수료 챙기기 급급

주가조작도 갈수록 대범해져

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

금융회사들이 고도로 발달한 금융기법을 활용해 투자상품의 위험을 고객에게 쉽게 전가하는 현상이 만연하고 있지만, 현행 금융규제 방식은 이를 막는 데 한계를 드러내고 있다. 특히, 전국적 영업망을 갖춘 금융시장의 중심축인 대형 시중은행이 이런 행태를 주도해 심각성을 더하고 있다.

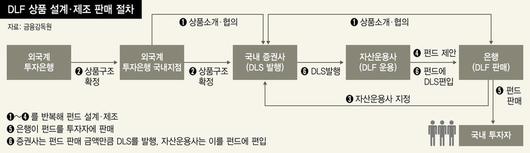

올여름 벌어진 국외금리 연계 파생결합펀드(DLF) 대규모 손실 사태는 ‘위험 떠넘기기’ 현상을 단적으로 보여줬다. 이 상품은 설계와 제조에는 외국계 투자은행과 국내 증권사·자산운용사가, 판매에는 국내 은행·증권사가 관여하는 복잡한 과정을 거쳤다. 하지만 기초자산인 독일 국채 금리 변동에서 발생하는 위험은 단계별로 분산되지 않고 이 상품을 최종 구입한 고객에게 모두 떠넘겨졌다. 중간 단계의 금융회사들은 외국계 투자은행이 3.4%, 은행 1%, 증권사 0.4%, 자산운용사 0.1%씩 제각기 수수료만 챙겼다. 지난 10월 국내 헤지펀드 업계 1위 라임자산운용이 고객에게 사모펀드 환매를 중단한 사건도 부실한 코스닥 기업의 사채를 기초자산으로 상품을 설계해 은행과 증권사를 통해 팔았다는 점에서 유사하다.

익명을 요청한 금융당국 고위 관계자는 “갈수록 여러 금융업권이 연계되는 금융 사고가 잦아지고 있다”며 “2008년 글로벌 금융위기가 부실한 부동산 채권을 기초자산으로 해서 복잡한 증권화 과정을 거쳐 고객에게 위험을 전가했는데 기초자산은 다르지만 이와 유사한 형태의 사고가 10년 만에 한국에서 나타나고 있는 것”이라고 말했다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

이런 사고가 우리나라 금융시장의 중심축인 대형 시중은행 중심으로 벌어지고 있는 것도 주목할 부분이다. 은행의 겸업화 영향으로 자본시장에서 만들어진 펀드 상품을 은행이 판매하면서 빚어진 현상이다. 디엘에프 사건에 우리은행과 하나은행이 관여한 것으로 드러난 데 이어, 국민은행과 신한은행도 지난달 주가연계증권(ELS)을 담은 신탁 상품(ELT)을 불완전판매해 각각 금융감독원으로부터 ‘기관경고’와 ‘기관주의’ 처분을 받았다. 4대 대형 시중은행이 올 들어 모두 파생금융상품의 불완전판매로 제재를 받은 것이다. 또 다른 금융당국 관계자는 “은행들이 규제가 상대적으로 강한 공모펀드를 (규제가 약한) 신탁에 편입하는 식으로 제도를 악용한다. 하나의 원재료가 있으면 몇 단계를 거쳐 규제를 회피하는 행태가 비일비재하다”고 말했다. 그는 “은행이 상품을 많이 팔아야 사모펀드 운용사나 증권사도 같이 수익이 늘어나는 구조인데, 이 시장을 더 키우려다 보니까 보수적 투자성향의 개인들까지 끌어들여 상황이 악화된 것”이라고 덧붙였다.

|

주가 조작도 더 대형화하고 있다. ‘기업사냥꾼’이 사채업자나 저축은행 등에서 자금을 차입해 차명으로 상장기업을 인수하는 이른바 ‘무자본 인수합병(M&A)’ 사고가 빈발하고 있다. 기업사냥꾼은 상장사를 인수한 뒤 주가를 띄우고자 허위 사실을 유포하거나 시세조종 등 불공정거래를 저지른다. 회사 자금을 횡령하기도 한다. 금융당국 고위 관계자는 “과거의 작전세력은 몇명이 짜고 시세조종하는 게 전형적이었다면 지금은 십수명이 동원돼 주가 조작을 하는 경우가 많다”고 말했다.

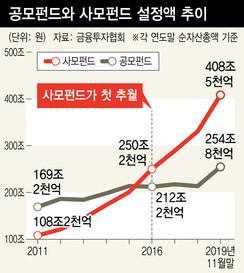

금융상품이 융복합화하면서 금융 사고는 빈발하고 있으나, 정작 이를 방지하거나 적발해야 할 금융감독은 뒤따라가지 못하고 있다. 특히 사모펀드 시장은 2015년 규제완화 이후 거의 ‘깜깜이’ 수준이라는 게 당국자들의 솔직한 고백이다. 사모펀드는 2015년 운용사 설립도 자유로워지고, 펀드 출시도 사전보고에서 사후보고로 완화됐다. 한 당국자는 “사모펀드는 금융감독당국에 오는 정보가 거의 없다. 디엘에프의 경우 사후보고도 다른 설명 없이 ‘금리 연계’라는 정도로만 보고가 돼 이 상품이 어떤 성격인지 판단이 안 된다”고 말했다. 현재 국내에 출시된 사모펀드는 지난해 1만개를 넘겨 현재는 1만1천개에 이르는데, 이를 관리하는 금융감독원 직원은 2명뿐이다. 들여다보고 싶어도 인력 한계상 어쩔 수 없는 실정이다.

자본시장 정책을 총괄하는 김정각 금융위원회 자본시장정책관은 지난 12일 디엘에프 대책 최종안을 브리핑하면서 이렇게 털어놨다. “이번 대책의 주요 내용은 고난도 금융상품 규제체계를 갖추자는 것이다. 선진국들은 글로벌 금융위기 이후 규제체계를 갖춘 반면 우리는 이 부분이 늦었다.” 익명을 요청한 금융당국의 한 실무부서 책임자는 “지난 정부에서 금융산업을 육성하기 위해 당국이 과도하게 개입하면 안 된다는 인식 아래 규제를 대폭 완화했는데 시간이 지나면서 모럴해저드가 극심해진 상황”이라고 말했다.

박현 기자 hyun21@hani.co.kr

▶페북에서 한겨레와 만나요~

▶신문 보는 당신은 핵인싸!▶7분이면 뉴스 끝! 7분컷

[ⓒ한겨레신문 : 무단전재 및 재배포 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.