백두산 한국투자증권 연구원은 20일 보고서를 통해 "(DLSㆍDLF를 판매한) 은행의 경우 내부통제시스템 관련 기관조치와 더불어 금융감독원 분쟁조정위원회에서 불완전판매에 따라 일부 배상비율을 부과할 가능성이 있다"고 말했다.

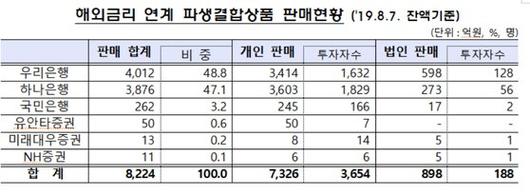

최근 논란이 되는 DLS와 DLF는 독일국채10년물 금리와 영국ㆍ미국 통화스와프 금리 등에 연계됐다. 금감원에 따르면 총판매액 8224억원 중 7239억원이 현재 손실구간에 진입했다. 우리은행(4012억원)과 KEB하나은행(3876억원)이 대부분을 판매했다.

|

금리 연계형 파생금융상품 판매 현황 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

금감원은 상품 설계부터 판매에 이르는 전 과정에서의 내부통제시스템을 집중적으로 점검하겠다고 밝혔다. 이달 중 은행, 증권, 운용사 등을 대상으로 관련 검사국 합동 검사도 착수할 예정이다. 또 관련된 민원이 현재까지 29건 접수됨에 따라 민원 현장조사를 통한 분쟁조정도 병행 실시키로 했다.

금융권에서는 이번 DLS 사태와 과거 파워인컴펀드 사태를 유사한 사례로 본다. 은행에서 법인 고객이 아닌 개인 고객을 상대로 판매됐다는 점에서다. 파워인컴펀드는 미국 금융사의 장외파생상품에 투자한 것으로 미국 서브프라임모기지 사태로 대규모 손실이 발생했다.

백 연구원은 "2005년 판매된 뒤 2008년에 문제가 됐던 파워인컴펀드 사례의 경우 금감원 분조위에서 은행의 책임비율을 50%로 결정했고 이후 2015년 대법원에서 최종적으로 은행 책임비율을 20~40%로 판결했다"고 말했다.

변수는 파워인컴펀드 판매 당시와는 달리 최근엔 은행에서 불완전판매 제도 보완을 마쳤다는 점이다. 백 연구원은 "당시와 비교해보면 상품 판매 과정에서 불완전판매 유발요인을 제거하는 방향으로 많은 제도개선이 있었다"며 "이번 사태가 워낙 큰 이슈로 불거진 상황으로 거래건별로 전수조사 및 일부 배상 결정이 나올 가능성을 무조건 배제할 수는 없다"고 말했다.

파워인컴펀드는 은행 창구에서 판매된 공모펀드고 DLF는 PB(프라이빗 뱅커)를 통해 판매된 사모형 상품이라는 점도 차이가 있다.

최정욱 하나금융투자 연구원도 보고서에서 "유럽 금리 연계형 DLS 판매 잔고가 많은 은행에 대한 시장의 우려가 컸고 주가도 상당폭 하락했다"면서도 "사모형 상품이라는 점에서 과거 고위험상품 원금손실 손해배상이 있었던 파워인컴펀드와는 차이가 큰 편"이라고 밝혔다.

최 연구원은 "분쟁조정위원회 결과에 따라 은행 손실 여부가 결정되겠지만 설령 분조위에서 손해배상 조정 권고가 있다고 하더라도 배상비율은 높지 않을 것"이라며 "총 배상 규모도 시장 우려와 달리 크지 않을 전망"이라고 말했다.

|

우리은행에서 PB들을 상대로 배포한 독일국채 10년물 금리 연계 DLF(파생상품 결합증권 펀드) 상품 안내서. 기초 자산인 독일국채 10년물 금리가 낮아지고 있는 와중에 "현재 부진한 성장세는 올 4분기에 반등할 것으로 예상된다"며 원금손실율이 0%인 백테스트 결과를 제시하고 있다. [우리은행 DLS 투자자] |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

다만 판매 건에 따라 심각한 불완전 판매가 발생했을 경우 금감원이 판매사인 은행·증권사에 최대 70%의 배상 비율을 적용할 가능성도 있는 것으로 알려졌다.

금감원은 분쟁 조정과정에서 ▶상품 판매의 적정성(고객의 연령과 수입원, 금융 지식과 투자목적 고려했는지) ▶적합성(고객 수준과 어울리는 상품을 추천했는지), ▶부당권유(이율이나 수익을 보장하는 등 부당 조건 제시했는지) 등 3가지 부분을 집중적으로 고려한다. 금감원은 이 3가지 부분에서 금융사의 잘못이 명백한 경우 최대 70%까지 배상 책임을 부과하기도 했다.

정용환 기자 jeong.yonghwan1@joongang.co.kr

▶ 중앙일보 '홈페이지' / '페이스북' 친구추가

▶ 이슈를 쉽게 정리해주는 '썰리'

ⓒ중앙일보(https://joongang.co.kr), 무단 전재 및 재배포 금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.