|

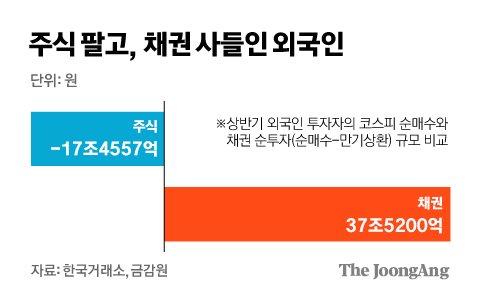

올해 들어 외국인 투자자가 한국 주식은 17조원 팔았지만, 채권은 38조원 가까이 순투자했다. 사진은 셔터스톡. |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

주식은 던지고 채권은 쓸어담고. 올해 외국인의 투자 행태다. 연초 이후 외국인은 한국 시장에서 주식 17조원어치를 팔아치웠지만, 채권은 38조원 가까이 사들였다. 매달 평균 6조원 넘는 원화채 쇼핑으로, 외국인의 한국 채권 보유잔고는 역대 최대인 188조원을 돌파했다. 미국·영국 등 선진국에 비해 높은 금리로 글로벌 자금이 한국 채권시장으로 몰리고 있다.

|

주식팔고, 채권 가들인 외국인. 그래픽=김경진 기자 capkim@joongang.co.kr |

━

외국인 채권 보유액 188조원

15일 금융감독원에 따르면 상반기 외국인은 67조3970억원 상당의 원화채를 순매수했고, 29조8770억원은 만기상환했다. 순투자 규모는 37조5200억원이다. 지난해 연간 순투자액(24조7060억원)을 넘어섰다. 현재 외국인의 한국 채권 보유잔고는 188조9680억원으로 불어났다. 한국 채권시장에서 외국인이 차지하는 비중은 8.7%로 반년 사이 1.4%포인트 증가했다.

상반기 외국인은 국고채를 중심으로 국내 채권 투자를 늘렸다. 순투자액의 60% 이상(23조7670억원)은 국채로 쏠렸다. 한국은행이 시중 통화량을 조절하기 위해 발행하는 통화안정증권(통안채) 등 특수채에도 14조원 투자했다.

만기로 보면 1년 이상~5년 미만 채권(36조5560억원)을 가장 선호했다. 5년 이상 장기채도 7조원가량 투자했지만 1년 미만 초단기채는 오히려 6조원가량을 회수했다.

━

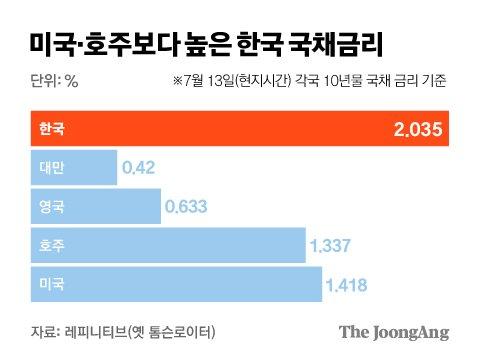

한국 금리 2% 초반, 미국보다 높아

일반적으로 정책금리 인상 시계가 빨라지면 채권 가격이 떨어져 채권 투자 매력은 사라진다. 한은이 연내 기준금리 인상을 시사했음에도 외국인이 원화채 투자에 나선 건 의외로 비친다.

하지만 나름 이유가 있다. 신용등급(2021년 무디스 기준, AA)이 비슷한 나라보다 한국이 상대적으로 높은 이자를 주기 때문이다. 글로벌 금융정보회사 레피니티브(옛 톰슨로이터)에 따르면 한국 국고채 10년물 금리는 지난 13일 기준 연 2.035%로 2% 초반대다.

반면 같은 기간 동일 신용등급인 영국(연 0.633%)과 대만(연 0.42%)의 10년물 국채금리는 제로 금리에 머물고 있다. 이뿐이 아니다. 최상위 수준의 신용등급(AAA)을 자랑하는 미국(연 1.418%)과 호주(연 1.337%) 등과 비교해도 한국 금리 수준이 더 높다. 공동락 대신증권 연구위원은 “한국 국고채 금리 수준이 다른 나라보다 높아 인기”라고 말했다.

|

미국호주보다 높은 한국 국채금리. 그래픽=김경진 기자 capkim@joongang.co.kr |

━

원화채 고객은 중앙은행과 국부펀드

상당수 전문가는 외국인의 원화 채권 매수 행렬이 당분간 이어질 것으로 봤다. 김학균 신영증권 리서치센터장은 “한국 채권은 금리가 높은데다 경상수지 흑자국으로 통화 가치가 급격히 절하될 가능성이 작다는 점도 투자 매력도를 높이고 있다”고 덧붙였다.

신환종 NH투자증권 채권·외환·상품(FICC)리서치센터장은 “하반기 각국의 돈줄 죄는 속도가 빨라지더라도 원화채 금리의 상승(채권 가격 하락) 속도가 미국 등 선진국보다 더 빨라지긴 어렵다"며 "때문에 상대적으로 채권 가격이 덜 떨어질 한국이 글로벌 채권자금의 피난처가 될 수 있다"고 봤다.

중장기 투자자가 많다는 점도 단기간 내 대규모 자금 유출이 나타나지 않을 것으로 보는 이유다. 금감원에 따르면 전체 외국인 보유 잔액 중 해외 중앙은행과 국부펀드 자금이 지난 4월 말 기준 약 67%를 차지한다. 이들은 대규모 자금을 굴리는 ‘큰손’들로 중·장기 관점에서 자금을 배분한다. 적어도 단기간 채권을 샀다가 차익실현을 낸 뒤 한국을 떠나지는 않을 거라는 얘기다.

염지현 기자 yjh@joongang.co.kr

▶ 중앙일보 '홈페이지' / '페이스북' 친구추가

▶ 넌 뉴스를 찾아봐? 난 뉴스가 찾아와!

ⓒ중앙일보(https://joongang.co.kr), 무단 전재 및 재배포 금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.