MBK, 고려아연 공개매수…"中 자본 5% 안팎, 국내 기업이 인수 희망"

고려아연 "중국계 자본의 적대적 M&A"…최윤범 "반드시 이길 것"

|

ⓒ News1 김지영 디자이너 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

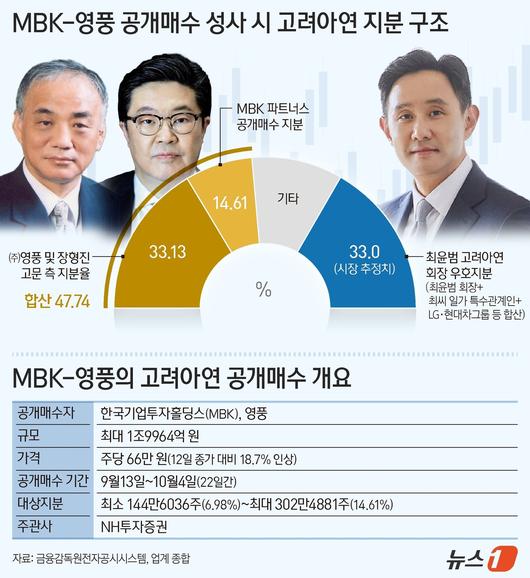

(서울=뉴스1) 신건웅 기자 = 70년 넘게 동업관계를 이어온 고려아연 대 영풍-MBK파트너스의 지분 싸움이 '점입가경'이다. 사모펀드(PEF) MBK는 고려아연 지분 공개매수 선언에 이어 19일 기자간담회를 열고 최윤범 고려아연 회장의 경영 문제를 지적했다. 이에 최 회장은 "온 힘을 다해 공개매수를 저지하고 이 싸움에서 반드시 이길 것"이라고 밝혔다.

특히 최 회장과 고려아연(010130)은 MBK의 지분 인수 시도를 중국계 자본의 적대적 인수합병(M&A)으로 규정하고, 국가기간산업의 기술탈취 문제를 제기했다. 소액주주는 물론 사업거점이 있는 울산시와 울산시의회, 호주 지역 정가까지 고려아연 편에 섰다. 한국투자증권이 백기사로 대항 공개매수에 나설 가능성까지 제기된다.

영풍(000670)과 손잡은 MBK는 "중국계 자본은 5% 안팎에 불과하며, 중국에 고려아연을 팔지 않겠다"고 선언하며 공개매수에 자신감을 드러냈다. 울산시 등과는 소통 강화에 나서겠다고 했다.

◇ 고려아연 "중국계 자본으로 적대적 M&A" vs MBK "토종 한국 펀드"

고려아연은 MBK파트너스가 운영하는 블라인드 펀드 대부분은 상당수가 중국계 기업과 자본이 포함돼 있다고 보고 있다. MBK가 중국계 자본을 등에 업고, 국내 우량기업의 약한 고리를 공격해 경영권을 찬탈한 뒤 다시 이를 비싼 값에 대부분 해외에 넘기는 행태를 반복하고 있다는 주장이다.

이번에도 MBK 펀드에 중국 외환투자공사(CIC) 등 중국계 자본이 뒤에 있다고 보고 만약 MBK가 고려아연의 경영권을 갖게 되면 고려아연이 보유한 핵심기술이 중국으로 유출될 가능성이 크다고 점을 지적하고 있다.

고려아연은 비철금속 및 2차전지 소재 분야에서 세계적인 경쟁력을 갖춘 기업이다. 한 시니어 펀드매니저 "펀드는 성과가 결과고 이런 펀드들을 2~5년에서 살 수 있는 곳은 중국이나 중동"이라며 "펀드는 돈을 버는 게 목적이라 누구한테 팔지 모른다"고 말했다.

이에 대해 MBK는 "중국계 자본이 아니다"고 선을 그었다. 중국계 자금이 일부 들어왔지만, 5% 안팎이라고 설명했다.

김광일 MBK파트너스 부회장은 기자간담회에서 "MBK파트너스는 자본시장법에 따라 2005년 설립된 토종펀드"라며 "중국계 펀드라는 주장은 마타도어"라고 반박했다. 펀드의 중국 자본 비중은 "5% 안팎"이라고 했다.

또 "분명히 말하지만 중국에 매각하지 않는다"며 "정부 당국자도 보고 있을 것이라 약속을 지킬 것"이라고 강조했다.

추후 엑시트(출구 전략) 방안에 대해서는 "희망으로는 국내 대기업들이 가져가지 않을까 생각한다"고 답했다.

|

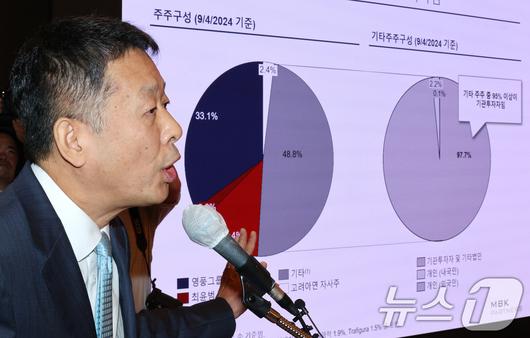

김광일 MBK 파트너스 부회장이 19일 오전 서울 중구 롯데호텔에서 열린 MBK파트너스 고려아연 공개매수 관련 기자간담회를 하고 있다. 2024.9.19/뉴스1 ⓒ News1 장수영 기자 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

◇ "MBK, 배당으로 기업 성장 동력 훼손" vs "주주 환원 중요"

고려아연은 MBK가 '주주가치 회복'을 명목으로 고려아연의 풍부한 현금성 자산을 배당으로 활용해, 차입한 원금 상환 비용을 마련할 것으로 보고 있다.

당장 MBK파트너스는 고려아연에 대한 공개매수 자금을 확보하기 위해 1조4905억 원을 NH투자증권으로부터 빌리기로 했다. 만기 9개월의 연 이자율은 5.7%다. 이 돈을 갚기 위해 배당을 늘릴 것이라는 주장이다.

실제 2013년 코웨이 인수 후 MBK는 배당 성향을 50% 미만에서 60~80%로 크게 높였다. 2016년까지 MBK는 코웨이로부터 2552억 원의 배당금을 받아 갔다.

배당확대는 단기적으로 주주들에게 이익이 될 수 있지만, 회사의 재투자 여력을 떨어뜨려 장기적인 성장을 저해할 수 있다는 것이 고려아연의 주장이다.

사업축소와 자산매각, 사업분할매각을 통한 인력 감축도 고려아연이 우려하는 부분이다. 고려아연 노동조합도 이날 서울 종로구 MBK파트너스 본사 앞에서 집회를 열고 MBK·영풍의 고려아연 주식 공개매수 철회를 촉구하는 성명을 발표했다.

이에 김광일 MBK 부회장은 "배당에 대해서는 주주 환원이 굉장히 중요하다고 생각한다"며 "지난 3년 평균 배당액을 최대 2만5000 원까지 끌어올리고 싶다"고 답했다. 다만 "이사회를 통해서 얘기해야 되는 거라서 장담 드릴 수는 없다"고 덧붙였다.

인력 감축에 대해서는 "임원 중에서는 세계에서 진짜 남들이 부러워할 정도로 뛰어난 노하우를 가지신 분들이 굉장히 많이 있다"며 "그분들이 어디 갈까 봐 걱정하는 입장이지 교체할 생각은 없다"고 못 박았다.

투자도 "회사가 잘하고 있는 동제련 사업은 투자를 더 많이 해야 한다"며 "본업들은 더 투자를 계속해야 한다"고 강조했다. 다만 "본업과 무관한 투자는 그만해야 한다"며 최 회장을 저격했다.

|

ⓒ News1 양혜림 디자이너 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

◇ MBK "고려아연 2019년 이후 실적 악화"…고려아연 "철강업계 1위, 영풍 압도"

MBK는 최 회장이 취임한 지난 2019년 이후 고려아연의 재무구조가 악화됐다고 주장했다.

MBK 측은 "고려아연의 부채 규모는 2019년 410억 원에서 약 5년 후인 올해 상반기 1조4110억 원으로 35배 증가했다"며 "연결 영업이익률은 2019년 12%에서 지난해 6.8%로 5.2%p 하락했다"고 설명했다.

이어 "2019년 고려아연의 순현금 규모는 2조 5000억 원"이라며 "올해 말에는 마이너스(-) 440억 원의 순부채로 전환될 예정"이라고 덧붙였다.

재무 상황 악화의 이유로는 수익성이 검증되지 않거나 본업과 무관한 투자들이 지속된 것을 이유로 들었다. 김 부회장은 "최윤범 회장 개인의 독단적인 경영 행태에 의해 고려아연의 기업가치가 훼손되고 있다"고 지적했다.

고려아연은 MBK와 손잡은 영풍을 비교하며 사실과 다르다고 지적했다. 고려아연은 "영풍과 MBK파트너스는 당사 고려아연의 유동성을 평가절하하기 위해 다른 '빠르게 현금으로 바꿀 수 있는 자산'을 제외했다"며 "올해 6월 말 연결기준 고려아연의 현금은 2조1277억 원이고, 총차입금은 1조3288억 원으로 순현금은 총차입금을 모두 상환해도 7989억 원"이라고 반박했다. 이어 "2021년부터 2024년까지 투자한 기업은 당기'순손실' 아닌 당기'순이익'"이라고 강조했다.

실제 CEO스코어에 따르면 올 상반기 말 기준 2000년 이후 고려아연의 평균 영업이익률은 13.1%로 철강 13사 중 1위다. 반면 영풍은 2.7%에 불과하다.

고려아연의 올해 2분기 기준 매출(연결 기준)은 3조582억 원으로 분기 최대를 경신했고, 영업이익은 2687억 원으로 지난해 같은 기간보다 72.6% 성장했다. 영풍은 매출 7520억 원, 영업이익 8338만 원에 불과하다.

ESG 등급도 고려아연은 AA(서스틴베스트)와 A+(한국ESG연구소)로 최상위 평가를 받았지만, 영풍은 C(서스틴베스트)와 B+(한국ESG연구소)에 불과하다.

주가 역시 최 회장이 취임해 MBK 공개매수가 언론에 나온 지난 12일까지 고려아연은 94% 상승해 영풍의 주가 상승률(-65%)을 압도한다.

고려아연 측은 "MBK는 고려아연의 미래와 비전에 대해 전혀 구체적인 계획이 없다는 점을 보여주고 있다"고 지적했다.

한편 고려아연 주가는 이날 70만7000원으로 거래를 마쳤다. MBK가 제시한 매수가격 66만 원을 웃돈다.

keon@news1.kr

Copyright ⓒ 뉴스1. All rights reserved. 무단 전재 및 재배포, AI학습 이용 금지.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.