일본 증시가 고공행진을 이어갈수록 투자자 고민은 커진다. 이미 지수가 오를 만큼 오른 것 아니냐는 의문이 제기되지만, 주요 선진국 대비 높은 상승률을 고려하면 그냥 지나칠 수도 없는 노릇이다. 매경이코노미 선정 ‘2023 베스트 애널리스트’ 리서치 평가에서 1~5위를 차지한 하나증권·KB증권·NH투자증권·메리츠증권·신한투자증권의 전망과 추천 업종을 살펴본다.

|

지난 2월 22일 일본 도쿄 증시가 사상 최고치를 경신한 가운데 한 시민이 증시 현황판 앞을 지나고 있다. 이날 일본 니케이225지수 종가는 3만9098을 기록했다. 거품 경제 붕괴 직전인 1989년 12월 29일 기록한 종전 최고치(3만8915)를 34년 2개월 만에 갈아치웠다. (AFP) |

반도체·내수 소비재·고배당주

반도체 ETF 3개월 수익률 37%

일본 증시 대표 주가지수인 니케이225 평균 주가는 지난 2월 27일 3만9239를 기록하며 3거래일 연속 종가 기준 최고가를 경신했다. 이날 장중 3만9426을 기록하며 사상 처음으로 3만9400선을 돌파하기도 했다. 앞선 2월 22일에는 장중 3만9156을 기록해 ‘거품 경제’ 시절 낸 종전 사상 최고가 기록을 34년 만에 깨트렸다.

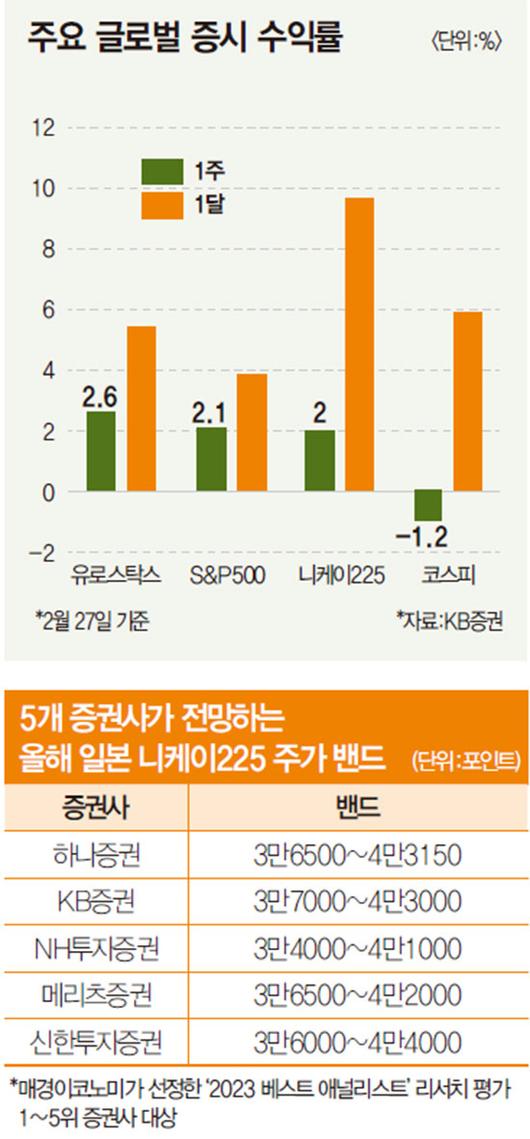

연초 3만3464로 출발한 니케이225는 올 들어서만 17% 오르며, 다른 주요국 증시 대비 높은 상승률을 기록 중이다. 미국의 다우존스30산업평균(3%), 스탠더드앤드푸어스(S&P)500(6%), 나스닥(7%)과 비교해 2배 이상 높은 수준이다. 같은 기간 한국의 코스피와 코스닥은 오히려 1%씩 뒷걸음질 쳤다.

일본 증시가 연일 강세를 보이며 관련 상장지수펀드(ETF)에도 관심이 쏠린다. 일부 상품은 최근 3개월 동안 30% 이상의 수익률을 기록하고 있다. 2월 26일 종가 기준 최근 3개월 동안 미래에셋자산운용의 ‘TIGER 일본반도체FACTSET’와 한화자산운용의 ‘ARIRANG 일본반도체소부장Solactive’는 각각 38%, 34%의 수익률을 올렸다. 같은 기간 한국투자신탁운용의 ‘ACE 일본반도체’는 26%, 삼성자산운용의 ‘KODEX 일본TOPIX100’는 16% 상승했다.

자금도 몰린다. 같은 기간 ‘TIGER 일본반도체FACTSET’의 순자산총액은 112억원에서 361억원으로, ARIRANG 일본반도체소부장Solactive는 102억원에서 223억원으로 2배 이상 늘었다.

엔화 약세가 일본 기업과 주식 시장에는 긍정적인 영향을 미쳤다는 분석이다. 특히 글로벌 기업의 경우 엔저는 수출 증가 요인으로 꼽힌다. 예를 들어 토요타 자동차는 최근 올해 영업이익 전망치를 종전 4조5000억엔에서 4조9000억엔으로 상향 조정했는데, 이 중 2350억엔 정도는 엔저에 따른 환율 효과라고 분석했다. 또, 엔저 효과로 일본을 찾는 관광객이 늘며 내수 기업에도 큰 도움이 되고 있다.

일본 정부가 기업가치 제고 노력을 지속하고 있다는 점도 긍정적이다. 지난해 일본 증권거래소는 주가순자산비율(PBR) 1배를 밑도는 기업에 대해 경영 개선 방안 공개를 요청하고 자사주 매입이나 배당 증가 등을 통해 자본 수익성을 제고하도록 했다. 올해부터는 매월 기업 지배구조 보고서 등을 통해 기업가치 제고를 위한 노력을 기재한 기업 명단을 발표하고 있다.

김성환 신한투자증권 애널리스트는 “우호적인 대외 환경과 주주 친화적으로 변한 기업들 태도, 정부의 증시 부양 의지 등이 증시에 긍정적인 영향을 미치고 있다”며 “일본 기업들은 그동안 30년의 불황에서 내실을 상당히 다져왔기 때문에 세계 시장에서 경쟁력이 구조적으로 개선되는 중”이라고 평가했다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

니케이225 상단 4만4000

임금 협상·통화 정책 변수로

올해 일본 증시 강세가 이어질 것이라는 데 전문가 의견이 모인다. 하나·KB·NH투자·메리츠·신한투자증권이 제시한 올해 일본 증시 예상 밴드를 종합하면 하단은 3만4000, 상단은 4만4000으로 집계된다. 5곳 모두 상단을 4만 이상으로 제시했다. 특히 신한투자증권이 제시한 상단은 4만4000이다. 지금 진입해도 12%가량 상승 여력이 있다는 분석이다. 이들 중 가장 낮은 상단을 적어낸 NH투자증권의 전망치 4만1000과 비교하면 5% 정도 수익을 낼 수 있다는 계산이 나온다.

이들이 공통적으로 추천하는 업종은 반도체다. 특히 기존 주도주인 반도체 장비주가 당분간 안정적인 흐름을 보일 것이라는 전망이 나온다. 도쿄일렉트론, 어드반테스트, 스크린홀딩스 등이 유망 종목으로 거론된다. 글로벌 인공지능(AI) 산업 확장 트렌드와 함께 일본 정부의 자국 반도체 산업 육성 정책 수혜로 업황이 회복세에 진입했다는 분석이다. 2월 1일부터 23일까지 국내 투자자가 ETF를 제외하고 가장 많이 순매수한 종목 역시 일본 반도체 장비 기업인 도쿄일렉트론이다. 2월 23일 기준 국내 투자자들은 2월 들어 도쿄일렉트론을 57억원어치 사들인 것으로 나타났다.

내수 소비재 업종도 주목할 만하다. 경기 회복을 전제로 한 일본 정부의 대규모 경제 대책이 내수 소비재 기업에 유리한 환경을 조성할 전망이다. 하나증권에 따르면 일본 증시에서 여행과 내수 소비 관련 서비스 업종의 올해 주당순이익(EPS)은 전년 대비 47% 상승할 것으로 예상된다.

고배당주도 예의 주시해야 한다. 일본 정부의 기업 지배구조 개혁을 통한 수급 유입 기대감 때문이다. 일본 정부는 올해부터 새로운 개인종합자산관리계좌(NISA) 제도를 시행하며 비과세 주식 투자 한도를 크게 늘렸다. 일본 개인 투자자들의 주식 투자 활성화를 위해서다. 일본 특유의 보수적 투자 기조를 감안할 때, 꾸준한 수익을 기대할 수 있는 배당주에 대한 선호도가 높아질 것이라는 전망이다.

글로벌 투자은행(IB) 전망도 대체로 긍정적이다. JP모건은 니케이225가 4만2000선까지 도달할 수 있을 것으로 내다보며, 기업들이 성장 투자를 늘리고 자본 효율성을 향상시키면서 기관과 개인 투자자들의 관심을 계속해서 끌 것으로 예상했다. 블랙록 역시 일본 기업의 수익성 개선과 지배구조 개혁이 일본 증시의 상승세를 견인할 것으로 전망했다.

다만 통화 정책 기조가 달라질 경우, 증시에 찬물을 끼얹을 여지가 있다. 시장에서는 올해 4월 일본은행(BOJ)이 통화 정책을 수정할 것으로 전망한다. 기준금리를 조정하는 등 양적 완화를 종료할 가능성이 높다는 진단이다. 양적 완화 종료는 시중에 유동성을 줄여 주식 시장에 악재로 작용한다. 또, 화폐 가치가 높아져 엔화 강세로 돌아서면 수출이나 관광에도 악영향을 준다.

3월부터 진행될 임금 협상 ‘춘투’ 결과도 주목할 만한 변수다. 일본은 매년 춘투에서 기업들의 평균 임금 인상률을 결정하는데, 현재까지 관찰된 각 기업들의 협상 분위기로는 4%대의 평균 인상률을 기록할 가능성이 높은 것으로 전해진다. 지난해 인상률은 약 3.5% 수준이다. 김일혁 KB증권 애널리스트는 “현재 일본 노동조합에서는 5% 인상을 요구하고 있다”며 “4%대 인상률만 기록해도 4월 BOJ의 긴축 가능성이 높아진다”고 내다봤다. 이어 “이 경우 증시 단기 조정 가능성도 배제할 수 없다”고 경고했다.

[본 기사는 매경이코노미 제2249호 (2024.03.06~2024.03.12일자) 기사입니다]

[ⓒ 매일경제 & mk.co.kr, 무단 전재, 재배포 및 AI학습 이용 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.