두나무 ‘디지털 자산 지수 주간 리포트’

SEC, 에이다 등 19개 코인 ‘증권’ 판단

겐슬러 위원장 “토큰 대부분이 ‘증권’”

UBMI는 전주 대비 7% 떨어진 5715.22

|

업비트(Upbit·두나무 대표 이석우)가 매주 제공하는 ‘디지털 자산 지수(UBCI·Upbit Cryptocurrency Index) 주간 리포트(Report·보고서)’에 따르면, 2023년 6월 5일~11 업비트에 등록된 비트코인(BTC·Bitcoin)을 제외한 모든 암호화폐 ‘알트코인’ 시장 지수인 UBAI(Upbit Altcoin Market Index)는 전주 대비 11.01% 하락한 3568.98로 마감했다./사진제공=통로이미지 주식회사(대표 이철집) |

[한국금융신문 임지윤 기자]

미국 증권 거래 위원회(SEC·Securities and Exchange Commission)가 에이다(ADA) 등 19개 알트코인(Altcoin)을 ‘증권’으로 판단하면서 디지털 자산 시장이 휘청이고 있다.

12일 업비트(Upbit·두나무 대표 이석우)가 매주 제공하는 ‘디지털 자산 지수(UBCI·Upbit Cryptocurrency Index) 주간 리포트(Report·보고서)’에 따르면, 지난주(5~11일) 업비트에 등록된 비트코인(BTC·Bitcoin)을 제외한 모든 암호화폐 ‘알트코인’ 시장 지수인 UBAI(Upbit Altcoin Market Index)는 전주 대비 11.01% 하락한 3568.98로 마감했다.

국내 유가증권시장(KOSPI) 지수가 0.98%, 미국 기술주 중심의 나스닥(NASDAQ) 지수가 0.22%로 강보합세를 나타낸 것과 달리 디지털 자산은 낙폭을 키운 것이다. 시가총액만 놓고 보면 주말 동안 무려 57조원이 증발했다. 그중 82%에 해당하는 45조원은 알트코인에서 비롯됐다.

이는 미 SEC의 규제 리스크(Risk·위험)가 디지털 자산 시장을 덮친 영향으로 풀이된다.

SEC는 현지 시각으로 5일, 세계 최대 가상 자산 거래소인 바이낸스(Binance·대표 창펑 자오)와 코인베이스(Coinbase·대표 브라이언 암스트롱)를 ‘증권 법 위반’으로 기소했다. 규제 기관에 등록하지 않고 불법으로 증권 중개 기능을 제공했다는 이유다.

아울러 바이낸스에 대해선 투자자 자산을 임의 활용했다는 혐의, 코인베이스에 대해선 투자자 보호를 위한 공개 의무를 회피했다는 혐의를 추가 적용했다.

|

2023년 6월 5일부터 11일까지 디지털 자산 시장 지수 변화 추이./자료제공=두나무(대표 이석우) |

시장이 충격받은 건 ‘증권성 분류’다.

SEC는 바이낸스, 코인베이스 기소와 함께 ▲에이다 ▲솔라나(SOL) ▲폴리곤(MATIC) ▲샌드박스(SAND) ▲바이낸스코인(BNB) ▲바이낸스 USD(BUSD) ▲파일코인(FIL) ▲코스코스(ATOM) ▲디센트럴랜드(MANA) ▲알고랜드(ALGO) ▲엑시인피니티(AXS) ▲코티(COTI) ▲니어프로토콜(NEAR) ▲칠리즈(CHZ) ▲플로우(FLOW) ▲인터넷컴퓨터(ICP) ▲보이저(VGX) ▲대시(DASH) ▲넥소(NEXO) 등 알트코인 19개를 ‘증권’으로 분류했다.

주식과 마찬가지로 가상 자산 또한 투자자들이 가격 상승에 따른 이익을 보기 위해 투자한단 판단이다. 이로써 증권으로 규정된 디지털 자산은 총 67개로 늘게 됐다.

대표적인 규제론자 ‘개리 겐슬러’(Gary Gensler) SEC 위원장이 디지털 자산 시장을 향해 내뱉는 경고 메시지 또한 투자 시장에 공포를 불러일으켰다.

겐슬러 위원장은 9일 뉴욕에서 열린 미국 투자 회사 ‘파이퍼 샌들러’(Piper Sandler) 콘퍼런스(Conference·회담)에 참여해 “토큰(Token·디지털 자산) 대부분이 증권”이라고 못 박았다.

특히 그는 ‘사기꾼’ ‘폰지 사기’(Ponzi Scheme·다단계 사기) 등의 용어를 꺼내며 “디지털 자산 시장이 자본시장에 대한 대중 신뢰를 훼손하는 걸 허용하지 않을 것”이라 엄포를 놨다. 디지털 자산 거래소를 규제 기관에 등록하겠다는 의지를 피력한 것이다.

SEC 기소에 겐슬러 위원장의 강경 발언까지 이어지자 대부분 알트코인은 며칠 만에 두 자릿수 하락을 기록하고 말았다.

현재 거래대금 205억2500만원을 기록 중인 에이다의 경우, 기소장에 포함된 5일부터 32%가량 가격이 폭락했다. 같은 기간 폴리곤 역시 34% 떨어졌다. 두 코인은 10일 하루 동안만 각각 19%, 23% 내렸다. 이 밖에도 알트코인 중 시가총액이 가장 큰 이더리움(ETH·Ethereum) 대항마 ‘앱토스’(APT)와 ‘수이’(SUI)도 36%, 32%씩 낮아진 상태다.

유동성 약화도 디지털 시장 악재로 작용하고 있다. 디지털 자산 거래소인 엘뱅크(LBank·대표 허웨이) 벤처 캐피털(VC·Venture Capital) ‘엘뱅크랩스’(LBank Labs)의 조니 텡(Johnny Teng) 수석 연구원은 “비트코인 가격이 2만5000달러(3183만7500원) 부근을 쉽사리 벗어나지 못하는 이유는 ‘유동성 악화’가 주요 원인”이라며 “SEC의 추가 조사를 우려하는 기관 투자가들이 시장을 이탈하면서 유동성이 계속 나빠지고 있는 상황”이라 분석했다.

반면, 알트코인 폭락과 달리 디지털 자산 대장주 ‘비트코인’은 상대적으로 방어력이 뛰어난 모습이다.

비트코인은 현재 5% 내외에서 등락하며 비교적 안정세를 나타내고 있다. 이는 SEC가 여러 차례 “비트코인은 ‘상품’”이라고 입장을 낸 이유로 해석된다. 이번 기소 후폭풍 영향권에서 벗어났다는 시장 기대가 반영된 것이다.

실제로 업비트 보고서를 보더라도 지난주 알트코인 중심의 UBAI가 11.01% 내린 것과 달리 비트코인이 포함된 UBMI(Upbit Market Index)는 7.00%만 떨어진 5715.22에 마감한 걸 확인할 수 있다. 이더리움 역시 증권성 분류에서 제외되며 5% 안팎의 하락만 이뤄지는 상태다.

|

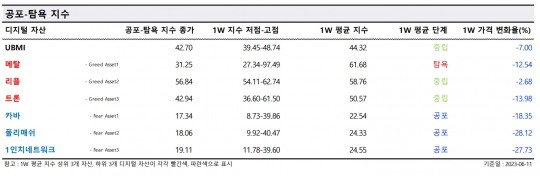

디지털 자산 공포-탐욕 지수 최상위 3곳과 최하위 3곳 주요 지표./자료제공=두나무(대표 이석우) |

한편, 지난주 업비트 공포-탐욕 지수는 주간 평균 44.32로, 전주에 이어 ‘중립’을 유지하는 것으로 나타났다.

해당 기간 가장 탐욕적인 투자가 이뤄진 코인은 ‘메탈’(MTL)이었다. 한 주간 평균 공포-탐욕 지수는 61.68로, 유일하게 ‘탐욕’ 배지를 달았다.

이어서 리플(XRP)과 트론(TRX)이 각각 58.76, 50.57로 지수가 높은 편이었으며, 카바(KAVA), 폴리매쉬(POLYX), 1인치네트워크(1INCH) 등은 20을 웃도는 지수로 ‘공포’를 가리켰다.

업비트의 디지털 자산 공포‧탐욕 지수는 ▲매우 공포(0~20) ▲공포(20~40) ▲중립(40~60) ▲탐욕(60~80) ▲매우 탐욕(80~100) 단계로 구분된다. 탐욕으로 방향이 향할수록 시장 참여자들의 매수 관심이 증가한 상태이며, 공포 방향으로 갈수록 자산 하락 두려움으로 인해 매도세가 커져 연쇄적으로 가상화폐 가격이 내릴 수 있음을 의미한다.

SEC에 의해 증권으로 지목된 코인 60%가량을 거래 목록에 올리고 있는 업비트는 긴장을 늦추지 않기 위해 지난 11일 비트코인 등 대부분 종목에 ‘투자 주의’ 경보를 내리기도 했다.

혼란 속 디지털 자산 시장을 둘러싼 규제의 벽은 갈수록 높아질 전망이다. 바이낸스와 코인베이스 측은 “증권 법에 디지털 자산 규정이 없다”는 등 억울하다고 의견을 표명하고 있지만, 미 규제당국의 규제 의지는 강력하다.

여론 역시 지난해 터진 세계 3위 가상 자산 거래소 ‘FTX’(임시 대표 존 J. 레이 3세) 파산 사태 등으로 규제 강화 방향에 무게가 실려 있다.

미국 방송사 ‘CNN’(Cable News Network)은 이러한 디지털 자산 시장 위축에 관해 “SEC의 움직임은 수년간 규제 회색 지대에서 운용된 디지털 자산 산업에 대한 규제가 한층 강화된 것을 의미한다”고 보도했다.

재닛 옐런(Janet Yellen) 재무 장관은 “SEC와 미 상품선물거래위원회(CFTC·Commodity Futures Trading Commission) 등 규제당국 제소를 지지한다”며 “의회와 협력해 디지털 자산 기업 규제 법안을 더 많이 추진할 것”이라 목소리 높였다.

다만, SEC가 아닌 CFTC가 규제 주도권을 쥐게 되면 상황이 반전할 가능성도 존재한다.

한 디지털 자산 업계 관계자는 “SEC 규제로 디지털 자산 시장이 단기적으론 위축되겠지만, 장기적으론 업게 투명성을 높여 시장 신뢰를 되찾을 기회가 될 수 있다”며 “CFTC가 규제 관할권을 갖게 될 경우, 증권으로 분류된 대다수 코인이 ‘상품’으로 다시 판단될 수도 있다”고 말했다.

그러면서 “SEC와 리플 간 소송 결과를 앞으로 주시해야 할 것”이라며 “리플이 증권이라 결론난다면, 이번 바이낸스 및 코인베이스 제소를 비롯해 향후 규제 강화에 상당한 영향을 미칠 것”이라 덧붙였다.

임지윤 기자 dlawldbs20@fntimes.com

데일리 금융경제뉴스 FNTIMES - 저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

Copyright ⓒ 한국금융신문 & FNTIMES.com

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.