최윤범 회장측 '자사주 딜레마'도 변수

공개매수 대결 끝나도 분쟁 장기화될 듯

[파이낸셜뉴스]

|

장형진 영풍 고문, 김병주 MBK파트너스 회장, 최윤범 고려아연 회장(왼쪽부터) 사진=뉴스1 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

|

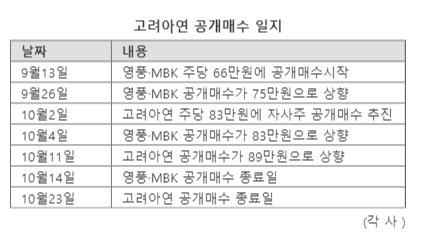

MBK파트너스·영풍측의 공개매수가 14일로 종료됨에 따라 결과에 관심이 집중되고 있다.

매수 가격으로 보면 최 회장 측이 유리한 상황이지만, 투자자마다 다른 세금 유불리와 가처분 소송의 불확실성, 초과 청약 시 안분비례 문제까지 감안하면 MBK·영풍 측으로도 일부 청약이 들어갈 것으로 보고 있다. 실제 업계에서는 MBK·영풍의 공개매수는 가격이 고려아연보다 낮은 만큼 최대 목표 수량(발행주식총수의 14.6%)을 채우기는 어렵지만, 한 자릿수대의 지분은 확보할 것으로 전망하고 있다.

■14일 MBK·영풍 마감..분산투자 가능성

13일 관련 업계에 따르면 지난 4일 공개매수 조건을 변경하며 최소 수량 조건을 삭제했기 때문에 공개매수에 응모한 모든 주식은 MBK·영풍이 확보한 지분이 된다. 매수 가격만 놓고 보면 최 회장 측의 가격이 89만원으로 MBK·영풍 보다 6만원 높지만, 투자자마다 양도소득세·배당소득세 유불리가 다르고 가처분 소송의 불확실성도 있어 MBK·영풍으로도 청약을 넣는 투자자들이 있을 것으로 예상된다.

MBK·영풍의 공개매수가 14일 종료돼도 고려아연의 공개매수는 오는 23일까지 지속된다. 고려아연은 전체 주식의 최대 17.5%를 자사주 공개매수로 확보할 예정이다. 우군인 베인캐피털도 별도로 2.5%를 공개매수한다.

문제는 자사주는 의결권이 없고 현재 고려아연이 공개매수로 사들이는 자사주는 소각이 예정돼 있어 우호 세력에게 처분할 수도 없다는 점이다. 현재 발행주식총수 2070만3283주 기준, 영풍 측은 33.13%를, 최 회장 측은 우호 세력 포함 33.99%를 보유하고 있다.

고려아연 측의 공개매수가 목표 물량을 100% 채우는 조건에서 최씨 일가의 의결권 지분은 약 45%가 될 것으로 추정된다.

동일한 조건에서 MBK·영풍측은 14일 종료될 공개매수로 발행주식총수의 약 3.5%만 얻어도 최씨 일가 의결권을 앞서게 되며, 7% 내외를 확보하면 과반을 넘게 될 것으로 추산된다.

MBK·영풍측은 고려아연의 공개매수 종료 이후 적당한 시기에 곧바로 임시주총을 소집해 이사회를 새롭게 구성할 계획도 검토하고 있다. 이 경우엔 결국 고려아연의 자사주 공개매수 청약률, 주총 출석률 등이 주요 변수가 될 것으로 보인다.

■부채비율, 가처분 결정 두고 양측 신경전

한편 MBK·영풍 공개매수 종료일을 앞두고 양측은 주말에도 입장문을 번갈아 내며 여론전을 이어갔다.

고려아연은 13일 '경영진 입장문'을 내고 "고려아연의 재무 건전성은 은행 등 금융기관들이 이미 심사하고 확인한 것"이라며 "주당 89만원에 20%를 전량 매수해 소각하는 경우에도 부채 비율은 78%(연결기준 91%)로 여전히 100% 미만일 것"이라고 밝혔다.

MBK·영풍측은 전날 보도자료에서 "고려아연이 앞으로 6년 동안 연 1조2000억원의 현금을 창출해도 자사주 공개매수로 인한 차입금 상환, 이자, 배당금, 시설·트로이카 드라이브(미래산업) 투자 등으로 인해 2030년 부채비율이 244.7%가 될 것"이라고 주장한 바 있다.

고려아연은 또 MBK·영풍측이 고려아연 자사주 매수의 '법적 리스크'를 지속해 제기하는 데 대해서도 "심문 기일조차 지나지 않은 재판에 대해 결과를 일방적으로 예단하고 승소 운운하며 마치 회사의 자사주 공개매수에 불확실성이 있다는 주장을 유포하는 것은 용납될 수 없다"고 말했다.

padet80@fnnews.com 박신영 기자

Copyrightⓒ 파이낸셜뉴스. 무단전재 및 재배포 금지.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.