|

9월 9일 오후 서울 여의도 한국거래소에서 한 관계자가 삼성전자 주가를 보고 있다. 이날 삼성전자는 전 거래일보다 2% 이상 하락했다. / 뉴스1 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

◇ 높였던 목표주가 1개월 만에 27% 낮춰

10일 금융투자업계에 따르면 KB증권은 이달 9일 삼성전자 목표주가를 13만원에서 9만5000원으로 대폭 하향 조정했다. 김동원 KB증권 연구원은 “스마트폰·PC 판매 부진으로 메모리 모듈 업체 재고가 12~16주로 늘었다”며 “하반기 메모리 출하량과 가격 상승이 당초 기대치를 밑돌 것”이라고 했다. 그는 “삼성전자의 올해 영업이익을 기존 대비 15% 낮춘 37조9000억원으로 수정한다”고 덧붙였다.

KB증권은 한 달 전인 8월 1일 ‘왕의 귀환(The Return of the King)’이란 제목의 보고서를 통해 삼성전자 목표주가를 12만원에서 13만원으로 상향 조정한 바 있다. 왕(King)이라는 표현까지 쓰며 하반기 최선호주로 추천했던 종목의 주가 기대치를 불과 1개월 만에 27%나 낮춘 것이다.

이런 기조 변화는 다른 증권사도 마찬가지다. 현대차증권 역시 이번에 삼성전자 목표주가를 11만원에서 10만4000원으로 하향 조정했다. 현대차증권은 삼성전자가 2분기 어닝서프라이즈(깜짝 실적)를 발표한 직후인 7월 8일 목표주가를 10만원에서 11만원으로 올렸다. 그러나 두 달 만에 눈높이를 도로 낮췄다. DB금융투자도 2개월 새 삼성전자 목표주가를 10만→11만→10만원으로 조정했다.

|

조선DB |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

◇ 잦은 시선 변화에 개미들 “혼란스럽다”

반도체는 경기 흐름에 민감한 대표적인 산업이다. 최근 경기 침체 우려가 확산하는 가운데 인공지능(AI) 과잉 투자에 따른 서버 수요의 구조적 둔화 전망까지 나오자 반도체 업황을 바라보는 시선도 시시각각 변하고 있다. 예측이 힘든 시기인 만큼 증권가 전망이 계속 바뀌는 건 어쩔 수 없다는 의견이 나온다.

다만 전문가 분석을 의사결정에 활용하는 개인 투자자로선 증권사의 오락가락 전망이 야속할 수밖에 없다. 직장인 김영규(40)씨는 “상반기엔 삼성전자가 고대역폭메모리(HBM) 경쟁에서 SK하이닉스에 밀렸다고 했다가, 2분기 실적 발표 후에는 D램이 살아난다고 했다가, 이제는 또 메모리 수요가 기대에 못 미친다고 한다”며 “반도체가 시클리컬(경기 민감주)인 건 알지만, 진단이 너무 자주 바뀌니 혼란스럽다”고 했다.

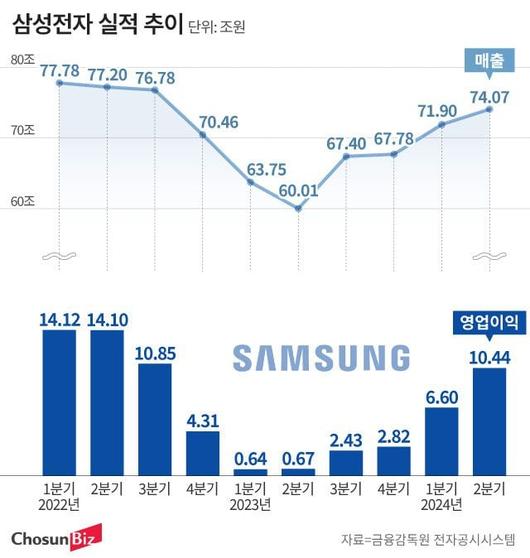

실제로 지난 상반기에는 삼성전자의 HBM 경쟁 열위를 지적하는 전문가가 많았다. 그러나 하반기 시작과 함께 삼성전자가 10조4400억원의 2분기 영업이익(연결 기준)을 기록했다고 발표하자 증권업계 분위기도 바뀌었다. 삼성전자가 10조원 넘는 영업이익을 낸 건 2022년 3분기 이후 7개 분기 만이었다. 당시 다수 증권사가 삼성전자 목표주가를 상향 조정했다.

훈풍은 오래가지 못했다. 시장조사업체 D램익스체인지에 따르면 PC용 D램 레거시(범용) 제품의 올해 8월 평균 고정거래가격은 전월보다 2.38% 내린 2.05달러로 집계됐다. 작년 10월부터 1년가량 상승세를 이어오던 D램 가격이 꺾인 것이다. 반도체 시장 선행지표로 꼽히는 D램 현물 가격도 지난 7월 연고점인 2달러를 거쳐 현재는 1.971달러로 낮아졌다.

|

그래픽=정서희 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

◇ 투자의견 ‘매수’는 그대로

증권사들이 삼성전자 목표주가를 하향 조정하긴 했지만, 투자의견 자체는 기존 의견인 ‘매수(Buy)’를 유지하고 있다. 눈높이를 낮추긴 했어도 투자 매력은 여전하다는 것이다. 김동원 연구원은 “삼성전자 주가는 주가순자산비율(P/B) 1배에 근접하며 과거 10년 평균 하단(1.2배)을 밑돌고 있다”면서 “향후 주가의 추가 하락 리스크는 제한적”이라고 했다.

노근창 현대차증권 연구원은 “북미 CSP(클라우드 서비스 제공업체)를 중심으로 일반 서버 수요가 3분기부터 회복세를 보이면서 서버 D램 가격도 시장 예상 대비 양호한 모습을 보이고 있다”며 “올해 메모리 반도체 경쟁사들의 설비투자가 2025년 공급에 영향을 주지 못한다는 점에서 내년에도 메모리 반도체 수급은 우호적일 것으로 예상한다”고 했다.

삼성전자가 결국에는 SK하이닉스와 함께 HBM 시장의 핵심 플레이어가 될 것이란 관측도 나온다. 서승연 DB금융투자 연구원은 “CSP의 AI 설비투자 경쟁 속 하반기 (삼성전자의) HBM3E 시장 진입이 예상된다”며 투자의견 ‘매수’를 계속 유지했다.

전준범 기자(bbeom@chosunbiz.com)

<저작권자 ⓒ ChosunBiz.com, 무단전재 및 재배포 금지>

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.