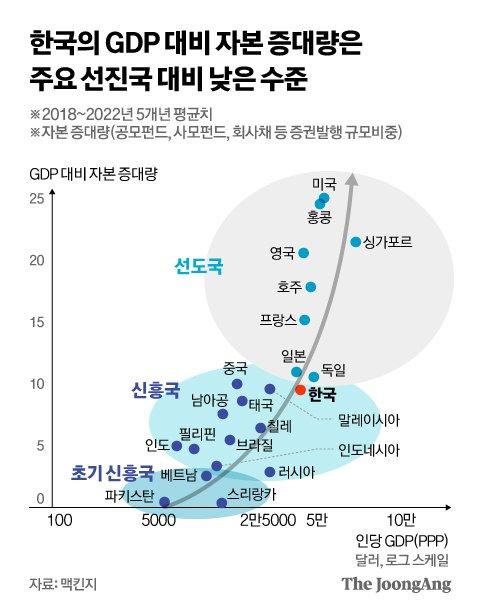

한국은 왕성한 무역으로 세계 13위의 경제대국을 이뤘지만, 경제 성장에 필수적인 ‘자본 혈류’는 정체한 모습이다. 맥킨지에 따르면 한국의 국내총생산(GDP) 대비 자본 증대량(공모펀드·사모펀드·회사채 등 증권발행 규모비중)은 2018년 10.9%에서 2022년 8.2%로 계속 감소중이다. 자본 증대량은 그 나라의 자본 성숙도를 가리키는 척도로 통한다.

|

신재민 기자 |

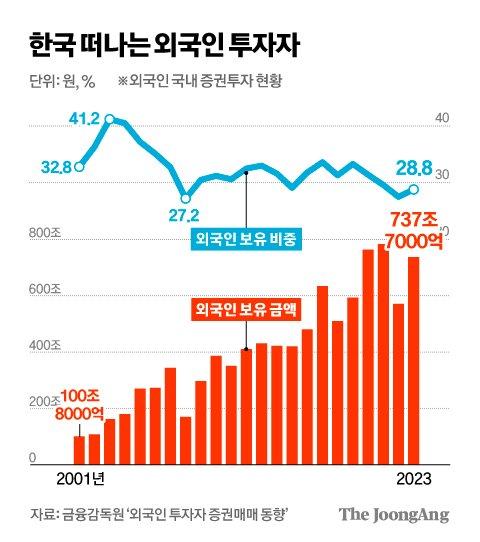

실제 외국 자본은 한국 증시를 떠나는 중이다. 금융감독원은 국내 주식시장에서 외국인 투자 비중이 2004년 41.2%로 정점을 찍은 뒤 2021년 30%선이 깨졌고 지난해 28.8%로 떨어졌다고 밝혔다. 최근에도 중국을 빠져나온 자금이 한국을 외면하고 일본과 인도로 향하고 있다. 국내 개인투자자들도 해외 증시로 갈아타고 있다. 개인의 해외 직접 투자는 급격히 늘어 지난해 741억5000만 달러(약 99조원)로 2014년 대비 20배 급증했다.

|

김경진 기자 |

━

“한국기업, 일반주주 외면 성향 강해”

글로벌 투자자들이 한국 증시에 진입하거나, 오래 머물길 주저하는 큰 이유는, 대기업 총수일가 등 대주주를 제외하고 소액주주의 이익에 박하다는 이미지가 강하기 때문이다.

|

신재민 기자 |

미국 기업의 경우 주주를 잡아두려는 의지가 매우 강하다. 애플만 해도 현금이 부족하면 회사채를 발행해서라도 자사주를 사고 배당을 늘려왔다. 지난 10년(2012~2021년)간 애플이 자사주 매입에 쓴 돈은 4670억 달러(560조원)에 이르고, 애플 주가는 13배 넘게 상승했다. 반면 한국 기업은 자사주를 사더라도 매각하지 않고 경영권 방어를 위해 가지고 있는 경우가 많다. 일부 기업에선 증여세나 상속세를 적게 내기 위해 주가 상승 자체를 달가워하지 않은 분위기도 감지된다. 맥킨지는 이를 ‘성장하지 않으려는 인센티브’라고 표현하며 “시장이 한국 기업의 지배구조를 신뢰하지 않을 경우, 한국 시장의 매력도도 계속 낮을 수밖에 없다”고 전망했다.

아시아 시장 투자 전문가인 이핑 리아오 프랭클린템플턴 매니저는 “한국 시장에선 물적분할처럼 소액주주들에게 부정적일 수 있는 기업 활동이 일어나도 법적인 보호를 충분히 받지 못하는 경향이 있다”면서 “다른 아시아 증시보다 배당성향이 낮고 배당금 예측이 어려운 점도 문제”라고 덧붙였다. 김흥직 이스트스프링자산운용 주식운용본부 상무도 “기업의 낮은 주주환원율과 기업이익의 높은 변동성이 코리아 디스카운트의 주요 원인”으로 꼽았다.

이밖에 ▶지나치게 강한 최대주주(총수) 영향력 ▶최대 60%에 이르는 상속세율 ▶의무공개매수제도(기업 인수시 주식의 일정 비율 이상을 의무적으로 취득하게 하는 주주보호장치) 부재 등을 지적했다.

해외 석학들은 글로벌 스탠다드 강화와 규제 완화를 주문한다. 휴 패트릭 컬럼비아대 경영대학원 석좌 교수는 “한국은 개방 경제 체제면서도 정책적으로는 국내에만 너무 집착하는 국수적인 사고가 강한 편”이라며 “글로벌 기준에 맞는 정책을 갖추느냐가 해외 투자자 유인에 중요한 열쇠”라고 조언했다. 로버트 배로 하버드대 경제학과 교수는 “투자와 생산성을 늘리고, 기업·시장의 자유를 보장하는 친시장·친투자적 정책과 규제 완화가 한국 경제 성장 정책의 핵심”이라고 강조했다.

배정원 기자 bae.jungwon@joongang.co.kr

▶ 중앙일보 / '페이스북' 친구추가

▶ 넌 뉴스를 찾아봐? 난 뉴스가 찾아와!

ⓒ중앙일보(https://www.joongang.co.kr), 무단 전재 및 재배포 금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.