|

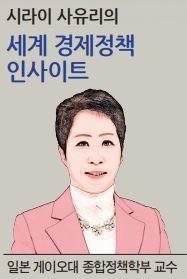

지난 7월 3일 일본 도쿄 시내의 주가전광판에 33년 만에 최고치를 기록한 닛케이225지수 3만3753.33이 찍혀 있다. |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

|

일본 증시가 올해 5월, 3만엔대를 돌파했다. 닛케이225지수는 1990년대 버블 붕괴 이후 33년 만에 최고치를 기록했다. 순이익과 비교해 주식 가격은 최근 2년간 과거 평균 대비 낮은 수준이었지만 연초 대비 무려 20% 이상 상승해 상대적으로 저평가됐다는 인상도 불식시켰다. 일본에 과연 무슨 일이 일어나고 있는 것일까. 이번 칼럼에서는 일본 주가 상승 배경 요인과 일본 경제 실태를 다루고자 한다. |

일본 증시가 상승한 배경은

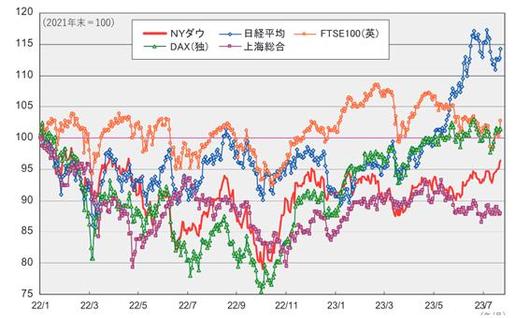

주가 상승의 배경으로 일본 경제의 강인함이 있다고 말하기는 어렵다. 실제로 올해 1분기 일본의 실질GDP 성장률은 전기 대비 연평균 2.7%로, 구미(歐美) 국가를 웃돌았다. 하지만 구미 경제의 실질GDP는 코로나19 확산에 의한 침체에서 비교적 빠르게 회복해 벌써 (코로나19 사태 이전인) 2019년 초 수준을 넘어섰다. 일본의 GDP는 아직 그 수준까지 회복하지 못했다. 코로나 사태 이후 일본의 경기 회복이 얼마나 완만한지 알 수 있다.

국내 투자자 사이에서 주식투자가 활발하게 이뤄지고 있다는 이야기도 들리지 않는다. 주가 상승 국면인데도 국민은 조용하고, 1980년대 후반 증시버블을 일으킨 열광적인 개인투자자에 의한 투자 유행도 돌아올 기미가 없다. 즉, 일본 국민 대다수는 현재의 주가 상승이 일본 경제의 실태와 맞지 않다고 느끼고 있다.

현재 주가 상승을 주도하는 주체는 외국인 투자자다. 계기는 미국 투자회사인 버크셔해서웨이를 이끄는 워런 버핏이 예전부터 투자해온 일본 대형 상사의 주식을 추가 매입했다는 사실이 알려지면서다. 더 나아가 올해 4월, 12년 만에 일본을 방문해 지분율 확대 의사를 밝힌 것은 틀림없다.

PBR 1배를 밑도는 상장사에 대해 압박 가한 도쿄증권거래소

그 밖에 외국인 투자자를 움직인 요인으로는 도쿄증권거래소 및 감독당국인 일본 금융청에 의한 일련의 개혁이 있었다는 점도 빠질 수 없다. 세계의 증권거래소는 시가총액 기준으로 1위 뉴욕증권거래소, 2위 나스닥OMX, 3위 상하이증권거래소, 4위 유로넥스트, 그다음에 드디어 도쿄증권거래소가 등장한다.

2022년 4월 도쿄증권거래소는 시장 구분 개편을 통해 기존의 4개(제1부, 제2부, 마더스, 그로스)의 시장 구분을 3개(프라임, 스탠더드, 그로스)로 재편하고 프라임시장의 상장 기준을 높였다. 이 배경에는 일본의 주식시장을 대표하는 도쿄증권1부의 상장기업 중 시가총액이 작은 소규모 기업이 다수 상장돼 있어 세계적인 대기업만으로 선별할 필요가 있다는 업계 및 투자자들의 강한 목소리가 작용했기 때문이다. 이에 따라 제1부에 상장된 기업 수는 기존 약 2200개사에서 프라임시장으로 개편된 이후 약 1830개사로 줄었다. 다만 여기에는 기준을 충족시키기 위한 유예기간을 준 기업 약 260개사가 포함돼 있다. 이들 기업 중에서 올해 1월에 마침내 2026년 3월 말 현재 상장 기준에 미치지 못하는 기업은 프라임시장에서 제외될 예정이라고 명시했다. 또한 올해 3월에는 금융청이 주가순자산비율(PBR)이 1배를 밑도는 기업에 대해 1배를 넘기도록 개선을 촉구한 사실이 있어 투자자들이 PBR에 주목하고 있다. 구미에서는 1배를 밑도는 기업이 적은 반면 일본에서는 PBR이 1배 미만인 기업이 많다. PBR은 기업의 순자산에 대해 주당 몇 배에 거래되는가를 나타낸다. 순자산을 회사가 해산하는 경우 주주에게 배분되는 해산가치로 본다면 PBR이 1배 이하인 기업은 기업을 존속시키는 것보다 회사를 해산해서 자산을 분배하는 것이 바람직하다는 뜻이 된다. 이러한 기업이 많은 주식시장은 해외 투자자로서는 매력이 없기에 방치할 수 없다는 것이다.

더 많은 주목을 받은 것은 도쿄증권거래소가 올해 7월에 새로운 주가지수인 ‘JPX 프라임 150지수’를 도입한 점이다. 우선 프라임시장에서 시가총액이 크고 자본효율이 높은-자기자본이익률(ROE)에서 자본비용을 제한 차이가 큰-75개 기업을 선별한다. 다음으로 이들을 제외한 기업 중에서 PBR이 1배 이상이고 시가총액이 큰 기업 75개사를 선정한다. 이렇게 선택된 종목은 일본을 대표하는 150개 기업이 되고 세계 투자자 및 투자위탁자금이 유입되므로 기업은 지수에 편입되기 위해 주가를 높이려는 기업 간 경쟁 또한 치열해질 것으로 기대된다. 지수 비중이 큰 기업은 소니, 키엔스, NTT 등이다. 외국인 투자자가 일본 주식에 주목하는 이유는 PBR을 높이기 위해 기업이 자사주를 매입하고 기업 이익을 높이기 위한 경영 노력을 할 것으로 기대하기 때문이다.

다만 기존에도 ROE를 고려한 JPX400 등 인덱스가 있었지만 특별히 다른 인덱스를 아웃폼한 적은 없었다. 현재 외국인이 견인하는 증시 상승이 언제까지 이어질지 불투명하다. 일본의 주식전문가에 따르면 금리가 상승하고 구미 국가의 경제와 주가가 불안정한 상태이며, 특히 지정학 리스크로 인해 중국에 투자하기 어려운 환경이 조성되고 있어 소거법을 통해 일본 증시가 선택됐을 것이라는 등의 견해를 종종 듣는다. 물론 엔저 영향도 있어 대기업의 실적도 나쁘지 않지만 경기가 크게 좋아지고 있다고 느끼는 기업은 많지 않다.

일본 경제, 과연 부활할 것인가

일본 기업이 투자자에게 긍정적으로 평가받고 시가총액 또한 지속해서 증가하기 위해서는 일본의 경제성장력이 높아져야 한다. 하지만 쉽지 않은 상황이다. 일본은 인구의 약 3분의 1이 65세 이상의 고령층이다. 고령화가 진행되면서 고령층은 예비적 저축을 하기 위해 소비를 제어한다. 공적 연금 급부액은 ‘매크로 경제 슬라이드’를 통해 현역 세대의 인구감소 및 평균수명이 연장됨에 따라 감소하고 있어 인플레로 연동되지 않는다는 점에서 더욱 저축하고자 하는 기제가 강화된다.

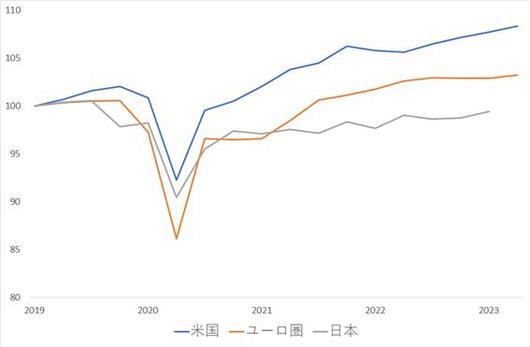

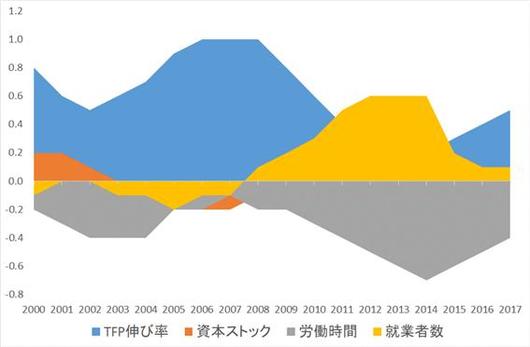

과거 20년 동안의 일본의 낮은 경제성장률(성장력)은 낮은 잠재성장력을 반영한다. 2000년 이후 일본의 잠재성장률은 1%를 넘지 못했고 평균 0.6%에 그쳤다. 같은 기간 실질GDP 성장률은 불과 0.7%다. 실질성장률이 부진한 것은 낮은 잠재성장률을 반영한다. 참고로 잠재성장률은 다소 긴 호흡으로 보더라도 미국은 1.8%, 유로권은 1.5% 수준이다.

일본의 성장력 저하의 주요인은 저출산·고령화다. 15~64세의 노동인구가 감소하고 과거 전업주부 및 정년을 맞은 고령층을 중심으로 하는 단시간 노동의 비정규직 고용은 증가했지만 감가상각비를 제외하면 자본스톡의 저축은 거의 이뤄지지 않았다. 즉, 잠재성장률에 기여할 만큼의 투자가 이뤄지지 않았다. 부진한 투자에는 서비스의 산업(의료 및 복지)화 영향도 있었다. 생산성 및 혁신도 완만한 수준이며 고령화의 영향을 상쇄할 만큼은 이르지 못했다.

기시다 정권의 내수부양책

이에 기시다 후미오 정권은 내수부양책을 내놓았다. 세계적으로는 탄소중립 목표를 내걸고 적극적으로 녹색전환(GX)투자에 나섰다. 일본 정부도 구미에 필적하는 규모로 향후 10년간 민·관 합동으로 150조엔 규모의 투자 실현을 목표로 한다. 이 중 민간 투자의 마중물로 20조엔의 국채를 발행할 계획이다.

GX투자는 전 세계가 앞다퉈 뛰어들고 있기에 일본 기업이 어느 정도 수준의 리스크를 안고 투자할지는 미지수다. 참고로 최근 청정에너지에 대한 투자금액 기준 세계 1위는 중국이다. 2위인 미국의 2배, 일본의 7배에 달한다. 일본도 세계 트렌드에 발맞춰 탈탄소 및 저탄소화를 위해서 기업 행동을 크게 변화시킬 만한 효과적인 기후 정책이 필요하다. 오는 2030년까지 2013년도 대비 46%의 온실효과 가스 감축목표를 설정한 일본 정부는 이에 부합하는 정책, 예를 들어 탄소가격제의 확충, 재생에너지의 대대적인 공급 확대, EV(전기자동차) 도입 촉진, 효과적인 보조금 및 공공 투자의 활용 등 보다 근본적인 정책이 필요하다.

민간에서 리스크테이킹에 신중하다면 정부의 공적 자금을 더 늘려야 한다. 다만, 일본은 이미 공적 채무의 GDP 비중이 260%에 이르러 재정 적자와 채무 누적이 심화되므로 신용 등급이 강등될 수 있다. GX투자가 얼마나 확대될지 불투명하다.

또한 가계소비 확대를 위해 정부는 인적 투자를 중시하고 간호 및 개호 직원의 임금 인상, 최저 임금 인상 등 외에 올해 춘계투쟁(봄철 노사 간 단체 임금협상)에서 대기업에 대해 임금 인상을 강력하게 주장했다. 그 결과, 올해 5월 명목임금이 전년 대비 2.5% 상승했으며, 이는 4월 0.8%에서 개선된 수치다. 하지만 3%대의 인플레가 진행되면서 실질임금은 하락했다. 지금의 비용 인상 인플레이션율은 앞으로 하락할 것으로 예상되므로 실질임금은 결국 플러스로 전환할 것으로 보인다. 다만 일본은행이 발표한 2% 물가안정목표가 달성되기 위해서는 해마다 2.5~3%의 명목임금 상승률이 수반돼야 한다. 그렇지 않으면 노동자가 소득 증가를 체감할 수 없어 소비의 지속적 확대로는 이어지지 못한다.

일본의 경제성장력이 높아져 정말로 임금 및 물가의 선순환으로 이어질 것인지 혹은 과거 추세를 벗어날 만한 경제적 전환이 일어날 것인지에 대해 앞으로의 추이를 지켜볼 필요가 있다.

32年ぶりの株高は日本 の復活を意味するのか

白井さゆり· 慶 義塾大 合政策 部 授

日本の株 は今年5月に3万円台を突破し、日 平均株 は1990年のバブル崩 後32年ぶりの高さを維持している( 表1)。純利益と比べた株 はここ2年ほど過去平均と比べて低迷していたが、年初 20%以上も上昇し株 の割安感も解消した。いったい日本に何が起きているのだろうか。本コラムでは、日本の株 の背景にある要因と日本 の 態を取り上げる。

日本の株高の背景には何があるのか

株高の背景に、日本 の さがあるとは言い難い。たしかに今年1-3月期の日本の 質GDP成長率は前期比年率で2.7%と 米を上回った。しかし、 米 の 質GDPの水準は新型コロナ感染症による落ち みから比較的早く回復して に(感染症前の)2019年始めの水準を に超えている。日本のGDPはまだこの水準さえ回復していない( 表2)。日本のコロナ危機後の景 回復がいかに緩慢であるのかがわかる。

投資家の間で、株式投資が盛り上がったという話も聞かない。 民は株高局面にあってもいたって落ち着いており、1980年代後半の株 バブルを引き起こした熱狂的な日本の個人投資家による投資ブ ムは皆無である。つまり、日本の多くの 民の肌感 では現在株高は日本 の 態と合っていないと感じているのであろう。

現在の株高を主導するのは、外 投資家である。きっかけは米 投資 社バ クシャ ハザウェイを率いる著名な投資家ウォ レン バフェット氏がかねてより日本の大手商社の株式を買い してきていることが明らかとなり、しかも今年4月に12年ぶりに 日してさらなる株式の買い しを示唆したことであったことは間違いない。

PBR1倍を下回る企業にプレッシャ をかけた東京 券取引所

もうひとつ外 投資家を突き動かした要因が、東京 券取引所や監督 局の金融 による一連の改革にあったことは見逃せない。世界の 券取引所は時 額でみると、1位がニュ ヨ ク 券取引所、2位がナスダックOMX、3位が上海 券取引所、4位がユ ロネクストで、その後に、ようやく東京 券取引所が名を連ねる。

まず2022年4月に東京 券取引所は市場 分改革により、それまでの第1部、第2部、マザ ズ、グロスの4 分からプライム、スタンダ ド、グロスの3 分に 更し、しかもプライム市場の上場基準を しくした。この背景には、日本の株式市場を代表する東 1部の上場企業の中には時 額が小さい小粒の企業が多く上場しているため、世界に誇れる大手企業だけに絞るべきとの業界や投資家からの い要望があったからである。これにより、第1部に上場する企業 はそれまでの約2200社から、プライム市場に 換してからは1830社程度に減った。ただしこの中には260社ほどが基準達成のために時間的猶予を えられている企業が含まれている。これらの企業については、今年1月にようやく2026年3月末時点で上場基準を たない企業はプライム市場から外すことにし、期限を明確にした。

さらに、今年3月には、金融 が、株 純資産倍率(PBR)が1倍を下回る企業に して1倍を超えるように改善を促したことで、PBRに投資家の注目が集まっている。

米では1倍を下回る企業は少ないが、日本ではPBRが1倍を下回る企業が多い。PBRは一株 たりの純資産に して株 がその何倍かを示す。純資産を、 社が解散した場合に株主に配分される解散 値とみなすと、PBRが1倍を下回る企業は 社を解散して資産を分配したほうが企業を存 させるよりも望ましいということになる。こうした企業が多い株式市場は海外投資家からみれば魅力がないため放置するわけにはいかないとうわけだ。

さらに大きな 心を呼んだのが、東京 券取引所が今年7月に新たに「JPXプライム150指 」を導入したことだ。プライム市場の中で時 額が大きく資本 率が高い(自己資本利益率[ROE]から資本コストを差し引いた差が大きい)企業を75社選 する。次ぎに、これらを除いた企業の中でPBRが1倍を超える時 額の大きい企業75社を選出する。こうして選ばれた銘柄は、日本を代表する150社となり、世界の投資家や投資信託の資金が集まるはずなので、企業は指 に組み入れられるよう株 を高めるよう企業間の競 が高まると期待される。指 のウエイトが大きい企業は、ソニ 、キ エンス、NTTなどである。

外 人投資家が日本株に注目したのは、PBRの引き上げるために、企業が自社株買いを進め、企業利益を高める一層の 努力をすると踏んでいるからだ。

ただし、これまでもROEを考慮したJPX400などのインデックスを考案してきたが、とくに他のインデックスをアウトフォ ムすることはなかった。現在の外 人主導の株高がいつまで くのかは分かりにくい。日本の株取引に長く携わる 門家からは、利上げにより 米の や株 が不安定な中で、しかも地政 リスクにより中 に投資しにくい環境になっているため、消去法的に日本株が選ばれているのではないか、といった冷めた見方を多く聞く。たしかに円安もあって大手メ カ の業績は くないが、 く景 が 大していく感 をもっている企業は少ない。

日本 の復活はありうるのか

日本の企業が投資家から評 され時 額が え けるためには、日本 の成長力が高まることも必要だ。ただそれは容易ではない。日本では65 以上のシニア層が人口の3分の1近くも占め、長 化が進む中で予備的貯蓄をしようとシニア層は消費を抑制しようとする。公的年金の給付額は「マクロ スライド」により、現役世代の人口減少や平均 命の伸びに合わせて減っていくため、インフレに連動していないことも貯蓄志向に拍車をかけている。

過去20年ほどの期間の日本の 成長率(成長力)の低さは、 在成長率の低さを反映している。 表3は2000年以降の日本の 在成長率は1%を越えたことがなく、平均0.6%しかない。同じ期間の 際の 質GDP成長率はわずか0.7%だ。 際の成長率が低迷しているのは、 在成長率の低さを反映している。ちなみに、 在成長率はやや長い目でみて米 では1.8%程度、ユ ロ は1.5%程度と言われている。

日本で成長力が低下している主因は、少子高 化だ。15-64 の 人口が減少しており、この間、 業主婦や定年に達したシニア層を中心とする短時間 の非正規雇用が えたが十分補えていない。また、企業は更新投資や省人化 デジタル化のための設備投資が えているが、減 償却費を除くとほとんど資本ストックの蓄積は進んでいない。つまり、 在成長率の引き上げに寄 するほどの投資は行っていない。投資の低迷には、サ ビス産業( 療 福祉)化が進んでいることも影響している。生産性やイノベ ションも緩慢で高 化の影響を打ち消すほどではない。

岸田政 による 需喚起策

そこで岸田政 は 需喚起策の に努めている。世界ではカ ボンニュ トラルを目指してGX投資が活 化しており、日本政府も 米に匹敵する規模で今後10 年間に官民協調で150 兆円程度の投資 現を目標とする。この 、民間投資の呼び水として 債を20兆円 行する計 だ。

GX投資は世界的な競 で えているため、どれだけ日本企業がリスクをとって投資するのかは分からない。ちなみに最近の世界のクリ ンエネルギ 投資額の第1位は中 で、2位の米 の倍、日本の7倍にもなる。日本も世界のトレンドを見据えて 炭素 低炭素に向けて企業の行動を大きく 換するような 果的な 候政策が必要だ。2030年までに2013年度比46%の 室 果ガス削減を目指す日本政府はそれに見合った政策、たとえばカ ボンプライシングの 充、再生可能エネルギ の大幅な供給 大、EVの導入促進、 果的な補助金 公共投資の活用などもっと 本的な政策が必要とされている。

民間がリスクテ クに 重な場合、政府による公的資金をもっと やさなければならなくなる。ただそうなるとすでに公的債務の GDP比が260%にも達する日本でさらに財政赤字と債務累積が進むため、格下げの恐れもでてくる。どれほどGX投資が 大していくのかは未知 だ。

また、家計消費の 大のために、政府は人的投資を重視し、看護 介護職員の賃上げ、最低賃金引き上げのほか、今年の春 では大企業に く きかけて賃上げ要請を行った。これにより今年5月に名目賃金が前年比2.5%上昇し、4月の0.8%から改善した。しかしインフレは3%台なので、 質賃金は下落している。今後、このコストプッシュ型のインフレ率は低下していくと見 まれるので、 質賃金はやがてプラスに 換するであろう。ただ日本銀行が物 安定目標2%を 現するには、 年2.5~3%の名目賃金上昇率がないと 者は所得が上がったという 感がもてず消費の持 的 大にはつながりにくい。日本 が成長力を高め、賃金 物 の好循環が本 に起きていくのか、過去のトレンドを ち切るような大きな の 換が行われていくのか、今後の推移を見守る必要がある。

表1主要 の株 (2021年1月=100)

|

出所:ブルムバーグをもとに作成。7月半ばまで。 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

表2 質GDPの水準(2019年1-3月期=100)

|

出所:各国地域の政府統計をもとに作成。日本は2023年1-3月期まで。 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

表3日本の 在成長率の (各項目の寄 度)

|

注:データは年度ベース出所:内閣府データをもとに作成 または |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

|

注:データは年度ベース出所:内閣府データをもとに作成 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

Copyright ⓒ 헤럴드경제 All Rights Reserved.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.