코로나19여파 英 국채금리 하락

하나 1787억·우리 835억 예상

하나 1787억·우리 835억 예상

|

|

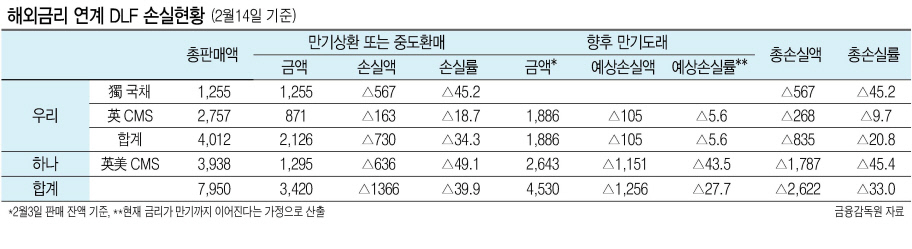

하나은행이 판매한 해외금리 연계형 파생결합펀드(DLF)의 손실 규모가 우리은행을 넘어섰다. 지난 연말까지 안정권을 유지하던 영국과 미국의 금리가 지난달부터는 코로나19 여파로 하락 전환하면서다.

하나은행은 다음달부터 오는 9월 사이에 DLF 만기가 속속 도래한다. 투자금액은 2580억원 규모로, 우리은행이 판매한 DLF 만기 도래분(1800여억원)보다 많다.

지난달 중순까지 영국 파운드화 이자율 스와프(CMS) 7년물 금리는 0.5%대에서 움직였다. 하지만 이후 떨어지더니, 이달 들어서는 0.3%대로 뚝 떨어졌다.

하나은행의 DLF는 영국 파운드 CMS 7년물 금리, 미국 달러 CMS 5년물 금리가 기초자산이다. 두 금리 가운데 일부가 배리어(손실 기준점) 밑으로 떨어지면 원금 손실이 발생한다. 개별 펀드별로 배리어 수준은 각기 다르다. 우리은행의 DLF도 구조는 비슷하지만 영국 CMS 7년물에만 연계됐다.

금감원이 이달 14일을 기준으로 추산해 국회에 보고한 하나은행 DLF의 예상손실률은 -43.5%다. 현재 금리가 만기까지 이어진다는 가정으로 계산했다. 2~9월 사이 만기인 투자금 2643억원 가운데 1151억원 가량이 예상 손실액이다. 남은 하나은행 DLF의 80% 가량의 만기는 3~6월에 몰려있다.

금감원이 기준으로 삼은 14일의 영국 금리는 0.49% 였지만 20일에는 0.44%까지 떨어졌다. 하나은행에 따르면 만기를 앞둔 DLF는 애초 배리어가 0.6~0.9% 수준이다. 이미 손실 구간에 놓여있고, 금리 하락세가 지속된다면 그 규모는 확대될 수 있다.

반면 금감원이 예상한 우리은행의 손실률은 -5.6%다. 만기를 앞둔 DLF 판매금액 1886억원 중에 105억원이다. 우리은행 DLF의 만기는 6월까지 도래한다.

하나은행과 우리은행의 예상 손실률 차이는 서로 다른 판매 시점에서 비롯됐다. 앞으로 만기가 돌아오는 하나은행 DLF는 대부분 2018년 9~11월 글로벌 금리가 고점을 형성하던 시기에 팔렸다. 이 때문에 손실과 수익을 나누는 배리어도 상대적으로 높게 형성됐다.

반면 우리은행은 이미 독일 금리 상품의 만기가 모두 종료됐다. 총 1255억원이 판매돼 567억원이 손실로 기록됐다. 손실률은 -45.2%다.

모두 2757억원 어치가 판매된 영국 금리 상품은 주요국가 금리들이 하락 조짐을 보이던 2019년 들어 본격적으로 판매됐다. 애초에 설정된 배리어 수준이 하나은행보다 상대적으로 낮다. 물론 앞으로 금리가 더 떨어진다면, 우리은행의 손실 규모도 지금보다 확대될 수 있다.

두 은행은 손실이 확정되는 고객들과도 곧장 배상 절차에 들어갈 방침이다. 고객이 자율배상에 동의하면 지난해 12월 금감원이 내놓은 분쟁조정안(배상안)을 토대로 배상비율을 논의하게 된다. 박준규·박자연 기자

- Copyrights ⓒ 헤럴드경제 & heraldbiz.com, 무단 전재 및 재배포 금지 -