[머니투데이 김남이 기자] [아시아나항공, 올 부채 상환 1조2000억원...채권단, 지분 담보 등 실질적 대책 요구]

박삼구 금호아시아나그룹 회장이 자진 사퇴라는 강수를 뒀지만 채권단 반응은 시큰둥하다. 퇴진만으로는 부족하다는 목소리가 나온다.

박 회장 일가의 보유주식 담보, 우량자산 매각 등 실질적 대책이 필요하단 입장이다. 일부에선 자칫 그룹이 갈라질 수 있단 우려도 있다.

박삼구 금호아시아나그룹 회장이 자진 사퇴라는 강수를 뒀지만 채권단 반응은 시큰둥하다. 퇴진만으로는 부족하다는 목소리가 나온다.

박 회장 일가의 보유주식 담보, 우량자산 매각 등 실질적 대책이 필요하단 입장이다. 일부에선 자칫 그룹이 갈라질 수 있단 우려도 있다.

|

◇채권단, 고강도 자구안 요구...오너의 금호고속 지분 담보?= 31일 관련 업계에 따르면 KDB산업은행 등 채권단은 '재무구조 개선 업무협약' 연장을 위해 금호아시아나그룹 측에 차입금 상환 계획과 우량 자산 매각 등을 요구할 계획이다.

아시아나항공이 연내 상환계획을 갖고있는 부채는 사채(ABS 등)와 장기차입금만 각각 6024억원, 2883억원에 달한다. 또 항공기 사용 등으로 내야 할 리스 비용만 올해 8201억원이다.

지난해 아시아나 영업 활동을 통해 7170억원의 현금이 유입됐지만 부채·이자 상환 등으로 나간 돈이 8000억원을 웃돈다.

현재 아시아나 주가가 액면가를 밑돌고 있어 유상증자도 쉽지 않다. 최대주주인 금호산업이 대규모 증자에 참여할 여력이 없고, 외부 주주를 끌어올 경우 그룹 지배력이 약화될 수 있다.

현실적인 유동성 투입 방안으로 영구채 발행이 있는데 지난해 한 차례 실패한 바 있다. 올해는 재무 이슈로 중단됐다. 산은이 '상환보증'을 서주는 방안이 유력하나 이를 위해선 박 회장 일가가 보유한 금호고속 등 주식을 담보로 내놓아야 한다는 분석이다.

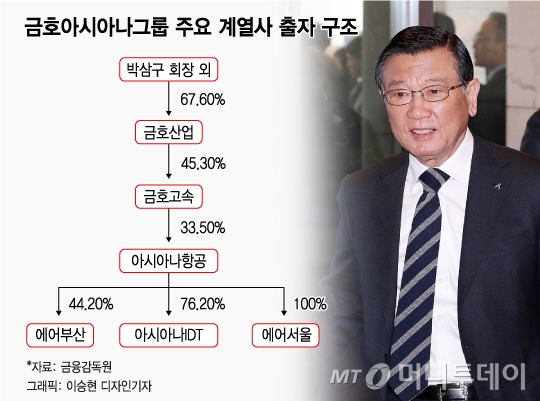

금호고속은 그룹의 지배구조 정점에 있는 기업이다. 박 회장과 아들 박세창 아시아나IDT 사장이 52.1%의 지분을 갖고 있다. 담보로 제공하기 쉽지 않은 이유다. 박 회장 사재도 이미 금호산업 인수 등에 쓰여 추가 출연할 여지가 적다.

|

◇박 회장 '사퇴 선수'..."진정성 왜곡 안돼"= 박 회장의 자진 사퇴를 두고 금융업계에선 '선수를 뒀다'는 게 대체적 평가다. 채권단이 아시아나 지분 매각 등을 요구하자 사퇴로 응수했다는 얘기다.

금융업계 관계자는 "몇몇 채권단은 갑작스러운 박 회장의 사퇴 결정을 불쾌하게 받아들이고 있다"며 "박 회장이 모든 것을 내려놓으면서 일단 명분 싸움에서 유리한 고지를 가져갔다"고 설명했다.

일각에선 박 회장이 추후 사태가 정리되면 경영 복귀하는 것 아니냐는 관측도 솔솔 나온다. 그러나 박 회장이 돌아올 가능성은 '없다'는 게 금호아시아나의 공식 입장이다. 1945년생인 박 회장의 나이 등을 감안해도 복귀는 어렵다는 것이다. 박세창 사장도 지난 29일 기자와 만나 "진정성 있는 결정으로 외부에서 왜곡 해석되지 않길 바란다"고 당부했다.

업계 관계자는 "아시아나는 당장 4월에 만료되는 MOU 연장이 시급한 상황"이라며 "물론 MOU가 직접적인 유동성 추가 확보를 의미하지 않는 만큼 아시아나가 갖고 오는 자구 방안이 중요할 것"이라고 말했다.

김남이 기자 kimnami@mt.co.kr

<저작권자 ⓒ '돈이 보이는 리얼타임 뉴스' 머니투데이, 무단전재 및 재배포 금지>