생보사 현금흐름, 3년 연속 악화 추세

사업비 집행도 급증...신계약 경쟁 심화 탓

"계약이전 통해 건전성 개선, 비용 절감해야"

[서울=뉴시스] /사진=뉴시스 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

보험연구원 제공 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

[파이낸셜뉴스] 생명보험사들의 업황 부진이 3년 동안 지속되면서 사업 구조 개편 및 경영 효율성 제고 방안으로 '계약이전'이 거론된다. 규제 영향으로 지난 22년 간 국내에서 보유 계약을 타 보험사로 이전하는 계약이전이 자발적으로 이뤄지지 못했으나, 보험개혁회의를 통해 활성화 기반이 마련되며 향후 계약이전 사례가 증가할 것이라는 관측이다.

23일 노건엽 보험연구원 연구위원과 이승주 연구원은 KIRI 리포트 '계약이전을 활용한 보험회사 사업구조 개편'을 통해 이같이 밝혔다.

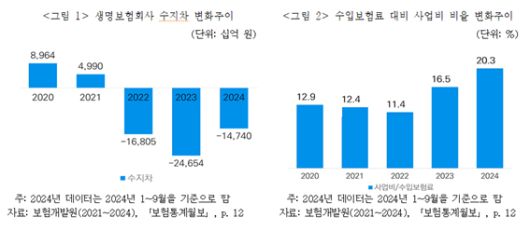

보고서에 따르면 생보사의 현금흐름을 나타내는 수지차(수입보험료-지급보험료-사업비)에서 수입보험료가 감소하고 사업비는 증가해 2022년부터 손실로 전환된 이후 3년 연속 악화 기조가 이어지고 있다. 실제로 생보사의 수지차는 2022년 말 16조8000억원 손실로 전환된 후 2023년 말 24조6000억원, 2024년 9월 말 14조7000억원의 손실을 기록했다.

이런 상황에서 생보사들의 사업구조 개편 방안 중 하나로 언급되는 것이 계약이전이다. 생보사들은 재무건전성 개선·리스크 분산·운영 비용 절감을 통해 경영 효율성을 제고할 수 있으며, △건강보험 전문회사를 위해 연금보험을 타 보험사에 이전하고 건강보험 계약 인수 △변액보험 자산 확대를 위한 타 보험사의 변액보험 인수 △디지털 보험사의 수익성 확보를 위한 장기보험계약 인수 등의 성장 방안으로도 활용이 가능하다.

그러나 보험개혁회의 논의로 인해 보험계약 포트폴리오의 판매채널별 이전이 가능해지며 생보사들의 돌파구가 열렸다는 기대감이 커지고 있다. 먼저 보험사가 위험률, 예정이율 외에 판매채널에 따라 사업비가 다른 사례 등 계약이전이 용이하도록 계약이전 단위가 세분화됐다. 계약이전의 인가에 관한 심사기준은 보험사의 경영 및 재무상태에 비춰 부득이하지 않더라도 경영전략 등을 고려해 필요성이 인정되는 경우 계약이전을 할 수 있도록 심사요건도 개선될 예정이다.

노 연구위원은 "계약이전 활성화를 위해 회사별 수요 파악과 계약 중개가 필요하므로 ‘런오프(보험계약 인수·인도) 전문보험회사’ 등 플랫폼을 구축하고, 이에 따른 허가 요건을 완화하는 방안을 검토할 필요가 있다"고 말했다.

yesji@fnnews.com 김예지 기자

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.