AI 데이터센터發 전력 소모량 급증 전망

원전 등 발전시설·전력설비·부품·케이블 수요↑

미국 에너지 관련 ETF 수익률 탁월

장기 상승 사이클 초입 '우상향' 지속 전망

하지만 투자 난이도는 더욱 어려워졌다. 트럼프 테마에 포함된 유망 투자처에 돈을 넣고 기다리면 될 것 같지만, 투자 상품을 고르기가 말처럼 쉽지는 않다. 새 정부가 들어서기 전인데도 트럼프 테마로 단기 급등한 투자처에 대한 고평가 논란이 일고 있다. 일부 테마들은 벌써 조정을 받으며 변동성을 키우기 시작했다. 시세가 계속 오를 것 같은 주식을 대거 샀다가 자칫 큰 손실을 볼 수 있는 상황이다.

투자 전문가들은 한목소리로 향후 10~20년간 꾸준히 성장할 분야인 인공지능(AI)에 투자하라고 권고한다. AI는 어떤 정부가 들어서든지 향후 100년을 바꿀 혁명적 기술이라는 분석이다. AI에 들어가는 수많은 반도체 수요가 늘어날 것이라는 기대로 엔비디아, SK하이닉스 등 반도체 기업들이 랠리를 이어왔다. 반도체 기업이 소강상태를 보이면서 최근에는 원전과 전력인프라 쪽으로 투자자들의 관심이 옮아갔다. AI 역할이 확대될수록 소모 전력량이 기하급수적으로 늘어날 것이라는 전망에 따른 돈의 움직임이다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

AI·데이터센터發 전력 소모량 급증‥전력인프라·원전기업↑

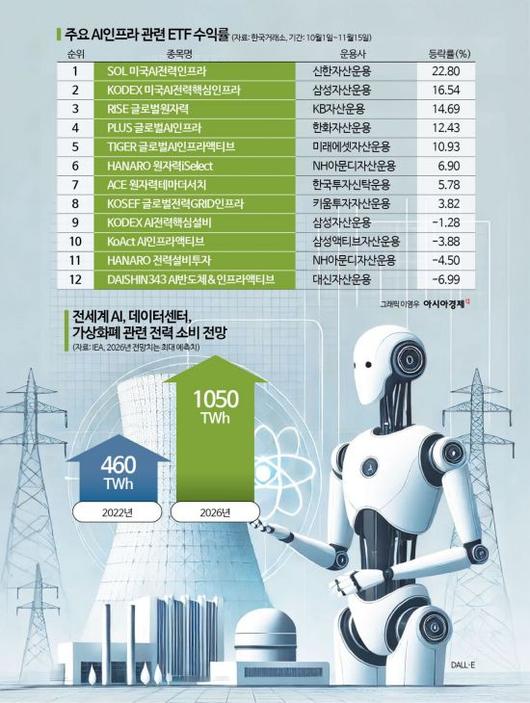

올해 초 국제에너지기구(IEA)는 전 세계 AI, 데이터센터, 가상화폐 관련 전력 소비량이 2022년 460테라와트시(TWh)에서 2026년 최대 1050TWh로 급증할 것으로 전망했다. 또 미국 에너지정보청(EIA)이 2021년 발간한 데이터센터 전력 전망 보고서에 따르면 2030년 기준 미국 데이터센터가 소비하는 전력은 88TWh가 될 전망이다. 이는 뉴욕시 전체가 소비하는 연간 전력의 1.6배에 이른다. 소형원전(SMR)과 같은 발전시설, 전력 인프라, 케이블과 같은 그리드 등에 대한 수요가 폭증할 것이라는 전망을 가능케 한다.

김중한 삼성증권 연구원은 "반복되는 버블 논란에도 불구하고 트럼프, 머스크와 함께 AI 테마가 더욱 강해지고 있다"면서 "그동안 AI 사이클의 주인공이 그래픽처리장치(GPU), 고대역폭메모리(HBM) 등이었다면 이제는 원자력, 광통신, 고속 네트워크 등이 이어받고 있다"고 진단했다. 김 연구원은 "내년까지도 여전히 투자의 가장 큰 줄기를 AI에서 찾아야 할 것"이라고 조언했다.

강송철 유진투자증권 연구원도 "지난해 데이터센터 전력 소비는 시간당 평균 20~25기가와트(GW)로 미국 전력 소비의 4~5%에 해당하는 수준으로 추정되는데, 데이터센터 확대에 따른 전력 수요는 2030년까지 연간 10~20%씩 증가할 것으로 보인다"며 "이는 전력 또는 에너지를 확보하기 위한 경쟁 가능성을 의미한다"고 전망했다. 이어 "데이터센터 증가와 전력 소비 증가, 전력망 투자 등은 단기적인 것이 아니라 중요한 트렌드가 될 수 있다"고 내다봤다.

더불어 신재생 발전만으로는 감당하기 힘든 전력 수요에 대응하려면 원자력이 필수적이라는 분석이 지배적이다. 실제로 최근 미국 빅테크(대형 정보기술기업) 중 마이크로소프트는 스리마일섬 원전 재가동을 통해 2028년부터 전력을 공급받기로 했다. 구글과 아마존 역시 원자력 발전에 관심을 보이고 있는 상황이다. 김준섭 KB증권 연구원은 "재생에너지가 간헐적이라는 문제와 전력망 연결 지연 등의 한계를 원자력으로 보완하려는 시도"라고 해석했다. 이어 "미국 정부가 최근 AI 데이터센터의 전력 수요에 대응해 2050년까지 원자력 발전 용량을 현재의 3배로 확대하는 로드맵을 발표했다"면서 "탄소중립을 달성하는데 신재생 발전만으로는 한계가 있는 상황에서 원전 비중 확대가 불가피한 상황"이라고 짚었다.

이런 흐름 속에 국내외 주식시장에도 전력 인프라와 원전 관련 기업들의 주가가 랠리를 이어가고 있다. 미국 시장에서는 GE버노바(에너지), 에머슨 일렉트릭(전력 장비), 버티브홀딩스(전력관리), 뉴스케일파워(SMR), 이튼(전력 기기) 같은 기업들 주가가 상승 추세를 보이고 있다. 국내에서도 HD현대일렉트릭(전력설비), 두산에너빌리티(원전설비), LS일렉트릭(전력효율화), 효성중공업(전력장비), 대한전선(전선·케이블) 등에 투자자들의 관심이 몰리고 있다.

전력인프라 개별종목 투자 변수 많아‥ETF 투자 권고

하지만 전력 인프라 및 원전이 유망하다고 해서 개인이 개별 종목을 선택해 투자하기는 어렵다. 같은 업종에 속해 있어도 기업마다 경쟁력이 다르고 수주 산업의 특성상 수주 불확실성이 상존한다. 또 전력 산업 전문가들의 기관간(B2B) 거래 시장이기 때문에 개인의 식견으로 개별 기업의 주가 향방을 예측하기는 어렵다. 이 때문에 전문가들은 전력 인프라 및 원전 관련 상장지수펀드(ETF)에 투자하라고 권고한다.

국내 대표 ETF로는 삼성자산운용이 상장한 ‘KODEX AI전력핵심설비’와 ‘KODEX 미국AI전력핵심인프라’, 신한자산운용이 운용하는 ‘SOL 미국 AI전력인프라’, KB자산운용이 상장한 ‘RISE 글로벌원자력’, 한화자산운용의 ‘PLUS 글로벌AI인프라’, 미래에셋자산운용의 ‘TIGER 글로벌AI인프라액티브’ 등의 ETF 상품이 상장돼 있다.

10월부터 지난 15일까지 약 1개월 반 동안의 수익률은 ‘SOL 미국 AI전력인프라’가 22%로 1위다. 신한자산운용은 ‘SOL 미국 AI전력인프라’에 대해 △원자력 밸류체인(43.4%) △전력망 시스템 설비(32.9%) △데이터센터 인프라(23%) 등의 관련 섹터에 고르게 투자할 수 있는 상품으로 소개하고 있다. ‘KODEX 미국AI전력핵심인프라(16.54%)’, ‘RISE 글로벌원자력’(14.69%) 등의 ETF가 같은 기간 두자릿수 수익률로 뒤를 잇고 있다.

최근 수익률 상위의 ETF는 주로 미국 에너지 및 원전 기업들을 포트폴리오로 보유하고 있다. 원전 기업으로는 미국 원자력발전 1위 기업인 컨스틸레이션에너지(Constellation Energy), 미국 원자력 규제 위원회로부터 설계 인증을 받은 SMR 선두기업 뉴스케일파워(NuScale Power), 세계 최대의 우라늄 채굴 기업 카메코(Cameco), 샘 울트만 오픈AI CEO가 투자한 SMR 기업 오클로(Oklo) 등에 투자했다.

미국 최대의 재생에너지 유틸리티 기업인 넥스트에라에너지(NextEra Energy), GE에서 분사한 전력망 사업자 지이버노바(GE Vernova), 데이터센터 서버 시스템을 위한 전력, 냉각 솔루션을 제공하는 버티브홀딩스(Vertiv Holdings), 데이터센터용 변압기와 배전반 등을 생산하는 이튼(Eaton)과 같은 데이터센터 관련 기업도 갖고 있다.

자산운용사 관계자는 "트럼프 당선 이후 미국 에너지 회사들 주가가 랠리를 보이면서 미국계 기업을 주요 포트폴리오로 담고 있는 ETF의 성과가 상대적으로 좋았다"면서 "향후 한동안 소외돼 있던 국내 전력 인프라 기업들을 포트폴리오로 보유하고 있는 ETF도 장기 상승 추세를 보일 가능성이 높다"고 전망했다.

김현빈 NH-Amundi자산운용 ETF투자본부장은 "막대한 전력을 소모하는 인공지능 데이터센터를 가동하기 위한 전력설비 투자는 현재 진행형"이라며 "북미의 전력인프라는 설치된 지 25년 이상 노후화돼 대규모 교체 주기가 도래한 상황"이라고 했다. 이어 "재생에너지 전환에 있어서도 대규모 송배전 인프라 투자가 필요하다"면서 "이 모든 상황이 전력설비 투자가 슈퍼사이클에 진입했다는 사실을 설명한다"고 말했다. 그러면서 "원자력 발전 시공 및 설비와 전력케이블, 변압기 등 전력인프라 관련 투자는 향후 수년간 지속될 것"이라고 내다봤다.

임정수 기자 agrement@asiae.co.kr

이승형 기자 trust@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.