[35th SRE]

자국 우선주의·보호무역주의자의 귀환

트럼프 재집권에...시장 전략 수정 '분주'

전문가들 "당분간 변동성 지속, 반도체·이차전지 예의주시"

35회 신용평가 전문가 설문(SRE: Survey of credit Rating by Edaily)에 참여한 시장 전문가들은 미국 대선 결과가 국내 크레딧 시장에 미칠 영향을 묻는 5점 척도 질문에 3.51점을 매겼다.

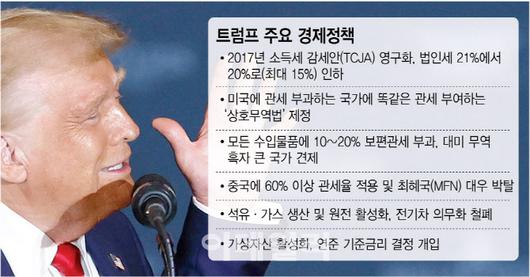

도널드 트럼프 전 대통령의 재집권이 한국 회사채 시장에 미칠 영향은 크게 보면 금리 상승과 환율 변동성 증가, 경제정책에 따른 기업별 신용리스크다. 법인세와 소득세 인하, 고관세 정책으로 대표되는 ‘트럼프노믹스’는 금리인하 사이클에 제동을 걸 가능성이 높다. 재정적자가 확대되면 국채발행이 늘어 금리가 뛰고, 고관세 정책은 물가상승을 촉발시킬 수 있다.

시장에서는 트럼프의 보호무역 정책과 전통 제조업 부흥, 화석연료 우대 정책이 국내 기업들의 실적과 신용 기상도에 상당한 영향을 미칠 것으로 예상하고 있다. 특히 △이차전지 △기계·방산 △철강 △반도체 △자동차 5개 업종이 상대적으로 타격을 받을 전망이다.

한국기업평가는 “트럼프 당선에 따라 환경규제 완화와 인플레이션감축법(IRA) 폐지 및 축소로 전기차로의 전환이 지연되고 이차전지 수요가 위축될 가능성이 높다”면서 “현재의 부정적 사업환경이 이어지고 업황 반등의 시점이 지연될 것”이라고 우려했다. 한 SRE 자문위원은 미국 대선 결과가 나오기 전 “해리스가 당선되는 경우와 달리 트럼프가 당선된다면 많은 전략 수정이 필요할 것”이라고 예상한 바 있다.

한편 이번 SRE 설문은 지난달 4일부터 14일까지 열흘간 국내 크레딧 시장 전문가 총 183명을 대상으로 진행됐다.

|

[그래픽=이데일리 김정훈 기자] |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.