|

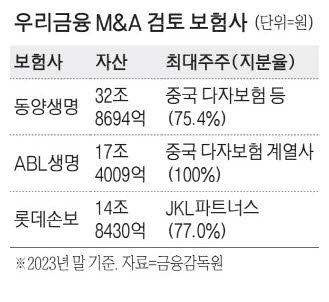

우리금융그룹이 약점인 비은행 부문을 보강하기 위해 롯데손해보험을 비롯해 동양생명 등 시장에 나와 있는 주요 보험사 매물에 대해 잇달아 실사에 나서고 있다.

다만 우리금융 측은 무리한 베팅으로 인한 승자의 저주는 피하겠다는 입장이다. 투자은행(IB) 업계에서는 우리금융이 다양한 보험사 인수 가능성을 열어놓고 매각 측과 가격 협상에서 유리한 고지를 점하는 방식의 인수·합병(M&A) 전략을 이어나갈 것으로 분석하고 있다.

26일 우리금융은 "그룹의 비은행 부문 경쟁력 강화 방안의 일환으로 동양생명과 ABL생명 대주주와 '비구속적' 양해각서를 체결하고 실사에 착수할 예정"이라고 밝혔다. 아울러 현재까지 매각 조건 등 구체적으로 결정된 사항은 없다고 했다.

동양생명과 ABL생명 대주주는 모두 중국 다자보험이다. 동양생명은 다자보험 등 최대주주와 특수관계자가 지분 75.4%를 보유하고 있으며, ABL생명은 다자보험이 계열사를 통해 지분 100%를 보유하고 있다. 우리금융은 '비구속적' 양해각서 단계라는 점을 분명히 하며 언제든지 이번 딜에서 발을 뺄 여지를 열어놨다.

IB업계에서는 우리금융이 동양생명 등에 대한 인수 타진 여부를 밝힌 데 대해 28일로 예정된 롯데손보 매각 본입찰에서 유리한 고지를 점하기 위한 포석도 깔려 있는 것으로 보고 있다. 가격 협상력을 높이려는 전략이라는 분석이 나온다.

우리금융은 "롯데손보 공개 매각의 예비입찰에 참여하고 현재 본입찰을 앞두고 있는 단계로 실사 결과를 토대로 최종 의사결정을 할 예정"이라고 밝혔다. 막판까지 협상에서 유리한 고지를 차지하기 위한 '밀고 당기기'를 이어나가겠다는 의지의 표현으로 풀이된다.

IB업계에서는 우리금융이 메트라이프생명 등에 대해서도 인수 가능성을 타진하고 있는 것으로 보고 있다.

[오대석 기자 / 박인혜 기자]

[ⓒ 매일경제 & mk.co.kr, 무단 전재, 재배포 및 AI학습 이용 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.