한국은행, 금융·경제 이슈분석 발간

해외채권금리 상승 및 신회계기준 적용 영향

채권금리 1%p 오르면 채권보유액 89억달러 손실

재무건선성은 양호…지급여력비율 규제 2배 웃돌아

|

사진=이데일리DB |

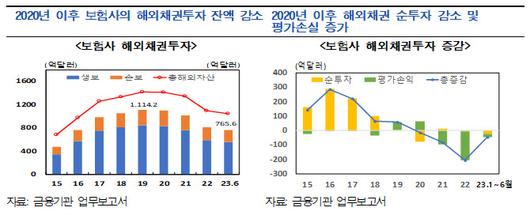

한국은행은 3일 발간한 ‘금융·경제 이슈분석’에 따르면 보험사의 해외채권투자 잔액은 지난 6월말 기준 765억6000만달러로 집계됐다. 고점이었던 2019년말(1114억2000만달러) 대비 348억6000만달러나 감소한 것이다. 보험사의 해외채권투자액은 2019년말 이후 지속적으로 감소하고 있다.

보험사의 해외채권투자액이 줄어드는 것은 해외채권 순투자가 감소한 데다 채권금리가 상승해 평가손실이 크게 늘어난 탓이다. 보험사가 환헤지 수단으로 주로 활용하는 3년만기 통화스와프 레이트를 적용한 해외채권 투자수익률은 2019년 1월부터 2021년 7월까지 0% 내외 수준을 유지했으나, 그 이후엔 대체로 마이너스(-) 수준에서 등락했다.

올해부터 도입된 보험사 신회계기준(IFRS17) 적용도 영향을 미쳤다. 신회계기준 적용 이전 만기보유목적으로 분류해 시가평가 대상에서 제외됐던 채권이 시가평가 대상으로 전환되면서 시장금리 상승에 따른 평가손실이 포함됐기 때문이다.

채권금리 상승세가 이어진다면 보험사의 손실은 더욱 커질 전망이다. 한은 분석 결과 해외채권금리가 1%포인트 추가 상승할 때 보험업권의 채권보유 평가손실은 89억2000만달러에 달하는 것으로 추정됐다. 또한 한은은 보험사의 스와프 수요 감소에 따른 스와프레이트 상승으로 외환·통화 파생상품 평가손실이 추가로 발생할 가능성도 있다고 전망했다.

다만 한은은 대부분 보험사의 지급여력비율이 규제 수준을 큰 폭으로 상회하고 있기에 보험사 재무건선성의 급격한 악화 가능성은 크지 않다고 평가했다. 지난 3월말 기준 보험사의 지급여력비율은 규제비율(100%)을 상회하는 200% 수준으로 집계됐다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.