경기상황 나빠 연체위험↑

예금상품은 이자만 줄듯

카드·할부 “반영 천천히”

은행의 경우 예금금리가 먼저 내리겠지만, 대출금리는 더디게 움직일 가능성이 크다. 1%대에 겨우 턱걸이 한 예금금리는 0%대로 접어들 게 확실시 된다. 반면 대출금리의 경우 은행의 위험관리가 강화되면서 신중한 움직임을 보일 것으로 보인다.

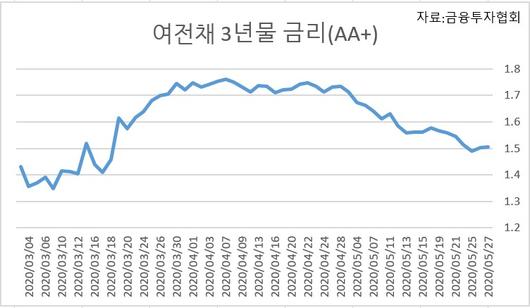

신용카드와 할부금융도 마찬가지다. 이론적으로 기준금리 인하는 카드론과 현금서비스 등 카드사가 제공하는 금융서비스 이율을 낮춘다. 카드사는 여전채를 발행해 자금조달을 하는데, 기준금리가 국고채 금리를 낮추면 스프레드를 유지하기 위해 여전채 조달금리도 덩달아 내려가기 때문이다.

문제는 시장상황이다. 경기가 아직 코로나19 이전으로 돌아오지 않은 상황에서 여전채를 찾을 유인이 그다지 크지 않은 것이다. 한국은행은 이날 성장률을 2.1%에서 -0.2%로 하향조정하며, 마이너스 성장을 예견했다.

카드업계 관계자는 “기준금리와 성장률 전망이 떨어졌다는 얘기는 경기 회복이 난망하다는 의미라고 해석할 수 있다”면서 “시장 상황이 좋지 않으면 시장에 민감한 여전채는 금리가 오히려 뛰기 마련”이라고 설명했다.

투자심리 위축 등으로 인해 기준금리가 떨어진 만큼 조달금리에 반영이 안 될 수 있다는 분석이다.

여신업계 관계자 역시 “기준금리 인하가 업계에 크게 영향을 미치지 않을 것”이라고 예측했다.

실제 민평금리를 기준으로한 여전채 3년물(AA+) 금리는 지난 3월 기준금리 인하에도 불구하고 1.7% 중반 때까지 급상승하다 5월 들어 소폭 내려왔다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

설령 경기가 회복돼 조달금리(비용)이 내려간다고 하더라도 금융회사들은 이를 천천히 적용한다.

또 다른 카드업계 관계자는 “발행하는 회사채가 3년, 5년 만기에 몰려있어서 이미 조달한 자금은 비싼 이자를 지급한 것”이라며 “만약 추후 발행하는 회사채에 낮아진 금리가 적용된 후에야 상품 금리에 반영할 수 있다”고 말했다.

최근 카드사들이 운영자금 목적으로 잇따라 회사채를 발행하고 있는데, 이들이 카드론 등 상품 금리를 인하하려면 6개월에서 1년 정도 시간이 소요된다는 얘기다.

nature68@heraldcorp.com

- Copyrights ⓒ 헤럴드경제 & heraldbiz.com, 무단 전재 및 재배포 금지 -

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.