아시아나·대한항공 ‘오너 공백’ 후폭풍 / 새 주인 찾는 아시아나 / 600억원 회사채 만기 ‘발등의 불’ / 박삼구 前 회장 ‘결단’만 남은 상황 / 악재 겹친 대한항공 조원태 / 6개월 내 1700억대 상속세 마련 / 故 조양호 지분 17.84% 확보해야

|

양대 국적항공사 대한항공과 아시아나항공 대주주의 갑작스러운 유고 상황 후폭풍이 점차 가시권에 들고 있다. 막대한 자금이 필요한 두 항공사 오너 일가의 경영권 유지가 한 치 앞도 알 수 없는 안갯속에 빠지면서 시장 불안도 커지는 모양새다. 심각한 유동성 위기를 해결할 능력이 없는 대주주를 둔 아시아나항공은 결국 금호아시아나그룹을 떠나 새 주인을 찾는 쪽으로 가닥이 잡혀가고 있다.

14일 금융권에 따르면 금호아시아나그룹은 채권단과 아시아나항공 매각을 비중 있게 포함한 경영 정상화 방안을 논의 중이다. 이날 채권단 고위 관계자는 “시장에선 아시아나항공을 매각할 수밖에 없다는 인식이 확산되고 있다”고 말했다.

|

조원태 대한항공 사장 |

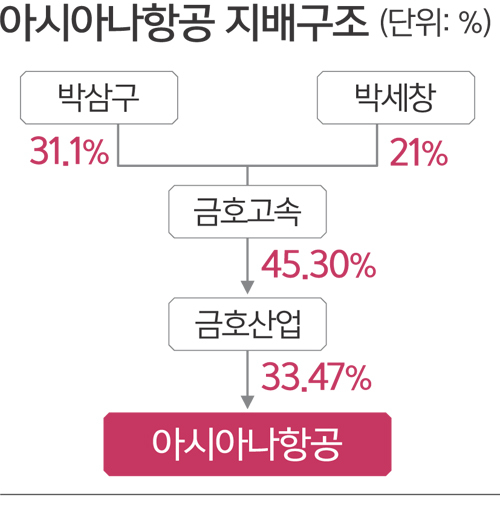

채권단 안팎에선 아시아나항공의 매각이 초읽기에 들어갔으며, 박삼구 전 금호아시아나그룹 회장의 결단만 남은 상황이라는 목소리가 나오고 있다. 그도 그럴 것이 박 전 회장에게는 아시아나항공을 지킬 여력이 없다. 일단 아시아나항공은 오는 25일 600억원 규모의 회사채 만기를 맞이한다. 그 이전에 신용등급을 부여한 회사채를 다시 발행해야 한다. 실패하면 아시아나항공은 회생 불가 상황에 직면한다. 회사채 재발행이 아시아나항공이 발행한 1조988억원 규모의 자산유동화증권(ABS)과 연관되어 있기 때문이다. 아시아나항공의 ABS에는 조기상환 조건이 걸려 있는데, 신용등급이 BB+ 이하로 하락하거나 회사채 유효신용등급이 소멸할 경우 자동으로 조기 상환된다. 600억원 회사채를 재발행하지 못하면 유효신용등급 소멸의 경우에 해당하는 것이다.

|

박 전 회장 일가의 사재출연이나 보유지분 매각을 통한 유상증자도 한계가 있다는 게 시장의 정설이다. 이에 따라 채권단과 금호아시아나가 이미 매각을 전제로 자금수혈 규모, 매각 방식, 채무의 출자전환 등에 대한 의견을 주고받는다는 관측도 나온다.

앞서 박 전 회장은 본인이 아시아나항공 정상화를 위해 물러나고 장남 박세창 아시아나IDT 사장의 지분을 포함한 금호고속 오너 일가 지분 전부를 담보로 맡기겠다는 방안을 제시했지만, 채권단은 이를 거부했다. 금호고속은 비상장 회사이지만 박 전 회장 일가가 지분 대부분을 가진 금호아시아나그룹 지배 회사다.

|

박삼구 전 금호아시아나그룹 회장 |

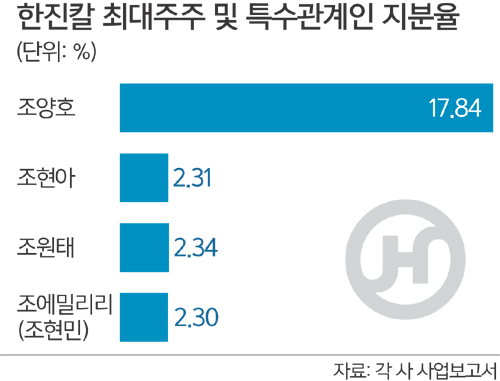

한진그룹의 앞날도 불투명하기는 마찬가지다. 고(故) 조양호 한진그룹 회장의 장남인 조원태 대한항공 사장을 포함한 자녀들은 조 회장 장례 뒤 수천억원대에 달할 것으로 예상되는 상속세 문제를 풀어야 한다. 한진칼 사업보고서를 보면, 지난해 말 기준으로 조 사장은 한진그룹의 지주사인 한진칼 지분 2.34%를 보유 중이다.

|

조 사장이 안정적인 그룹 경영권을 확보하기 위해선 조 회장의 지분 17.84%를 최대한 확보해야 한다. 이 지분을 가져오고, 가족 지분을 모두 합쳐야 한진그룹 경영권을 견제하는 사모펀드 KCGI와 국민연금공단의 지분율보다 우위를 유지할 수 있다. 업계에서는 최소 1700억원에 달할 것으로 예상되는 조 회장 지분 상속세를 마련하기 위해 조 사장이 그룹 경영권 유지와 무관한 계열사 지분과 보유 부동산 매각, 배당금 확대 등의 다양한 방안을 모색 중이라고 보고 있다.

나기천 기자 na@segye.com

ⓒ 세상을 보는 눈, 세계일보 & Segye.com