닛케이지수 4만선 돌파

日증시에 개인자금 ‘밀물’

10년새 4배 가까이 증가

월간 거래금액도 최고치

BOJ, 이달 통화정책회의

마이너스 금리 폐기 관심

日증시에 개인자금 ‘밀물’

10년새 4배 가까이 증가

월간 거래금액도 최고치

BOJ, 이달 통화정책회의

마이너스 금리 폐기 관심

|

도쿄증권거래소 [출처=연합뉴스] |

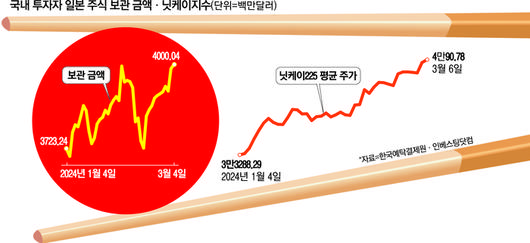

일본 증시가 최근 상승가도를 달려가면서 국내 투자자들이 보유한 일본 주식 규모가 역대 최대치에 다달았다.

일본 증시의 대표 주가지수인 닛케이225 평균주가(닛케이지수)가 4만선을 돌파하면서 ‘일학개미’의 보유 금액도 함께 뛴 모양새다.

6일 한국예탁결제원 증권정보포털(SEIBro)에 따르면 지난 4일 기준 국내투자자의 일본 주식 보관금액 규모는 40억4만달러(약 5조 3400억원)로 증권정보포털이 공개된 2011년 이후 최초로 40억달러 고지를 넘었다.

2014년에만 하더라도 연말 기준 일본 주식 보관금액은 10억9392만달러였으나 불과 10여년만에 4배 가까이 불어난 것이다. 국내 투자자들의 일본 주식 보유 규모는 지난 2022년 연말 26억1109만달러에서 2023년 연말 들어 37억3857만달러까지 증가한 뒤 2달여만에 사상 최대치에 도달했다.

국내투자자가 보유한 금액뿐만 아니라 일본 주식을 거래한 금액 역시 지난달 최대치를 기록했다. 지난 2월 국내투자자의 일본 증시 거래금액은 총 7억7448만달러(약 1조 336억원)로 한 달 기준으로 가장 큰 규모다.

월간 거래액은 3억51만달러로 집계된 지난해 10월부터 매달 늘어나 지난 1월 6억 6601만달러를 기록한 뒤 지난달 1조원을 넘어섰다.

올해 들어 일학개미가 일본 증시에서 집중적으로 사들인 상품은 엔화로 미국 국채에 투자하는 상장지수펀드(ETF)였다.

지난 1월 1일부터 3월 4일까지 일본 증시에서의 국내투자자 순매수 1위 상품은 ‘아이셰어스 20년 이상 미국 국채 엔화 헤지 ETF’로 나타났다.

순매수 2위에 오른 상품 역시 ‘아이셰어스 코어 7-10년 미국 국채 엔화 헤지 ETF’였다. 일학개미는 엔저 국면에서 환차익을 노리고 일본 시장에서 미국 국채를 사들이고 있는 것으로 보인다.

또한 미국 연방준비제도(Fed)가 기준금리를 인하하기 시작하면 채권 가격이 오르리라는 기대감도 투심에 영향을 미친 것으로 풀이된다.

지난 4일 4만선에 올라선 닛케이지수는 3일 연속 4만선를 유지했다. 이날 닛케이지수는 전날보다 0.06% 떨어진 40093에 마감했다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

일본 증시가 소폭 조정을 받은 모습이지만 증권가에서는 추가 상승 여력이 있다는 평가가 나오고 있다. 박상현 하이투자증권 연구원은 “중국 증시가 빠졌을 때 글로벌 자금이 일본으로 몰리는 경향이 있어 당분간 중국의 회복이 쉽지 않은 상황에서 추가 유입 가능성이 있다”며 “엔저현상 자체가 급격하게 바뀌지 않는 이상 일본 증시는 더 상승할 여지가 있다고 본다”고 말했다.

한편 도쿄 증권가에서는 일본은행(BOJ)이 이 달 통화정책회의에서 기준금리 인상에 나설 가능성에 주목하는 분위기다.

일례로 미쓰비시UFJ파이낸셜의 세키 히로유키 글로벌 시장 대표는 “BOJ가 오는 18~19일(이하 현지시간)열리는 통화정책회의에서 마이너스 기준금리 종료(금리 인상)를 선언할 확률이 매우 높다”면서 “스왑 시장에서는 3월 금리 인상 가능성을 약 50% 로 평가하지만 우리는 그 이상의 확률로 본다”고 밝혔다.

주요 기업 봄철 노사임금 협상인 춘투 결과 임금 인상률이 4% 를 넘길 경우 인플레이션 상승 압박이 부각되기 때문에 BOJ 가 이를 명분으로 마이너스 금리 체제를 끝낼 것이라는 얘기다. 춘투 결과는 오는 15일께 나온다.

금리 인상 시점이 늦어질 수록 외환 시장에서 엔화 가치가 급락할 수 있다는 점도 금융 당국 입장에서는 부담 요인이다.

세키 대표는 “BOJ의 금리 인상 결정이 나오면 일본 국채·외환 시장을 통틀어 1096조엔(약 9769조원) 규모의 자금이 영향을 받을 것”이라면서 “BOJ는 정책 속도 조절 차원에서 오는 10월쯤에나 25bp(=0.25%p) 추가 인상에 나설 것”이라고 전망했다.

엔화 가치 향방은 BOJ 정책 뿐 아니라 연준의 기준금리 인하 시점도 변수다. 엔화가 미·일 금리 차이에 민감하게 반응한다는 특성을 고려하면 BOJ의 금리 인상과 더불어 연준의 기준금리 인하에 따라 엔화 강세가 이어질 가능성이 높다. 연준 연방공개시장위원회(FOMC)회의는 BOJ 회의에 이어 오는 19~20일에 열린다.

[ⓒ 매일경제 & mk.co.kr, 무단 전재, 재배포 및 AI학습 이용 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.