|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

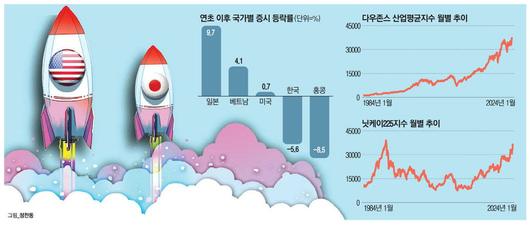

한국, 중국 증시가 올해 들어 고전을 면치 못하는 것과 달리 미국, 일본 증시는 탄탄한 흐름을 이어가고 있다. 중국 경제에 대한 우려가 커지면서 이탈한 자금은 인도를 비롯한 성장시장으로 옮겨 가고 있다. 인공지능(AI)을 바탕으로 한 새로운 성장동력을 확보한 미국과 엔저를 바탕으로 기업 실적이 개선되고 있는 일본 증시의 주목도가 갈수록 커지는 모습이다.

'매그니피센트 7'으로 대표되는 빅테크의 실적 호조와 탄탄한 미국 경제 상황은 22일(현지시간) 뉴욕 증시를 다시 사상 최고가로 끌어올렸다. AI 물결에 올라타고 있는 애플, 마이크로소프트, 엔비디아, 구글, 아마존, 메타, 테슬라가 지난해에 이어 올해도 전체 증시를 끌어올리는 모양새다.

일부에선 1990년대 같은 증시 '과열(melt-up)' 전망까지 나왔다. 주가 하락 없이 계속 상승하는 과열 국면이 나타날 수 있다는 의미다. 월가의 베테랑 경제학자 에드 야데니 야데니리서치 대표는 이날 투자자 메모에서 "AI와 기준금리 인하 기대가 합쳐져 '비이성적 과열(irrational exuberance)'이 나타날 수 있다"고 경고했다. 현재 머니마켓펀드(MMF)에 6조달러의 돈이 몰려 있지만 이 자금이 증시로 이동할 수 있다는 설명이다. 경제 호조도 증시를 지탱하는 핵심축이다. 데이비드 도너비디언 CIBC 미국 자산운용 최고투자책임자(CIO)는 "이제 투자자들은 경제가 방탄 역할을 하는 것으로 믿는다"면서 "아무리 금리가 높더라도 경제는 견뎌낼 것"이라고 말했다. 이제 시장은 연준의 기준금리 인하 시점이 당초 예상했던 3월이 아닌 5월로 늦춰질 것으로 전망하고 있다.

이날 골드만삭스는 지난해 미국 4분기 성장률 전망치를 견조한 소비지출 등을 이유로 이전보다 0.3%포인트 상향 조정한 2.1%로 밝혔다.

이미 과도하게 올랐다는 경계론도 나온다. 주가 밸류에이션이 정상 범위를 초과했고 실적이 뒷받침해주지 못하면 하락으로 전환할 수 있다는 논리다. 결국 이번주 발표될 테슬라, 넷플릭스, IBM, 인텔의 실적과 더불어 지난해 4분기 미국 국내총생산(GDP) 속보치와 12월 개인소비지출 물가가 증시 향방을 결정할 전망이다.

지난해 28% 오른 일본 증시가 올해도 상승세를 이어 가는 배경에는 탄탄한 일본 경제와 기업 실적이 꼽힌다. 23일 열린 새해 첫 금융정책결정회의에서 일본은행은 올해 경제성장률을 1.2%로 제시했다. 지난해 10월 전망한 1.0%보다 0.2%포인트 올린 숫자다. 지난해 1.8%에 이어 올해도 1%대 이상 성장한다는 얘기다.

일본은행의 대규모 금융완화 정책도 증시에 호재다. 일본은행은 이날 회의에서 단기금리를 -0.1%로 동결하고, 장기금리 지표인 10년물 국채 금리는 0% 정도로 유도하는 금융완화 정책을 지속하기로 결정했다. 이는 달러당 엔화값 하락, 즉 엔저 현상으로 이어지고 있다. 엔저는 수출 기업이 많은 일본 기업 실적에 큰 도움이 된다. 2023회계연도(오는 3월) 기준 일본 상장사 1000여 곳이 3년 연속 최고 실적을 거둘 것으로 전망되는 상황이다.

실적 호조에 대한 기대는 개별 종목 투자로 이어지고 있다. 이날 도쿄 증시에서는 일본 대표 기업인 도요타 시가총액이 종가 기준으로 48조7981억엔(약 442조원)을 기록했다. NTT가 버블 시기인 1987년에 기록한 48조6720억엔을 뛰어넘는 일본 기업의 역대 최고치다. 도요타의 2023회계연도 연결 영업이익은 전년 대비 65% 증가한 4조5000억엔으로 예상된다. 일본 기업 가운데 3조엔이 넘는 영업이익을 기록하는 것은 도요타가 처음이다.

도요타의 주가 상승은 외국인 투자가 늘었기 때문이라는 분석이다. 외국인 투자 덕에 다른 주요 기업의 시가총액도 쑥쑥 커지고 있다. 지난해 말 시가총액이 10조엔(약 90조원)을 넘는 기업은 10개였으나, 올해는 전날 기준 15개로 늘었다.

올해부터 개편된 '소액투자 비과세제도(NISA)'를 통해 개인 투자자금이 몰리는 것도 주가 상승을 뒷받침하는 분위기다. 지난해 3월 도쿄증권거래소가 밝힌 주가순자산비율(PBR) 상승 정책도 증시에 도움이 된다는 평가다.

[도쿄 이승훈 기자 / 뉴욕 윤원섭 특파원]

[ⓒ 매일경제 & mk.co.kr, 무단 전재, 재배포 및 AI학습 이용 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.