생산연령인구 최대치서 10% 감소 소요기간…한국 12년·일본 17년·독일 26년

(세종=연합뉴스) 정책팀 = 정부가 올해 신종 코로나바이러스 감염증(코로나19) 극복을 위해 1∼3차에 걸쳐 60조원에 육박하는 사상 최대 추가경정예산안을 편성하면서 나라살림 적자비율이 역대 최고로 치솟았다.

올해 본예산 기준 9%대였던 총지출 증가율이 잇따른 추경을 거치며 역대 최고인 16.5%로 치솟았고, 일반회계에 계상되는 적자국채 발행액은 100조원에 육박하기 때문이다.

앞서 1997년 외환위기나 2008년 글로벌 금융위기 당시에는 악화했던 나라살림 적자비율이 경제성장률 회복과 함께 1∼2년 후 회복했지만, 향후에는 세계 최고 속도의 고령화와 생산가능인구 감소와 맞물리면서 회복이 가능할지 의구심이 제기된다.

올해 본예산 기준 9%대였던 총지출 증가율이 잇따른 추경을 거치며 역대 최고인 16.5%로 치솟았고, 일반회계에 계상되는 적자국채 발행액은 100조원에 육박하기 때문이다.

앞서 1997년 외환위기나 2008년 글로벌 금융위기 당시에는 악화했던 나라살림 적자비율이 경제성장률 회복과 함께 1∼2년 후 회복했지만, 향후에는 세계 최고 속도의 고령화와 생산가능인구 감소와 맞물리면서 회복이 가능할지 의구심이 제기된다.

![국가재정수지 (PG)[정연주 제작] 일러스트](http://static.news.zumst.com/images/3/2020/06/07/PCM20190829000212990_P2.jpg) |

국가재정수지 (PG) |

◇ 나라살림 적자비율 외환위기 땐 2년·금융위기 땐 1년 만에 회복

7일 기획재정부 등에 따르면 3차 추경 편성 이후 국가채무는 840조2천억원으로 2019년 본예산 당시(740조8천억원)와 비교해 100조원 가까이 증가해 국내총생산(GDP) 대비 국가채무비율이 역대 최고인 43.5%까지 치솟는다.

통합재정수지(총수입-총지출)도 큰 폭의 적자로 돌아선다. 2019년 본에산 기준 6조5천억원 흑자에서 76조4천억원 적자로 돌아선다. GDP 대비 통합재정수지 비율은 0.3% 흑자에서 4.0% 적자로 전환한다.

통합재정수지에서 4대 보장성 기금을 빼 정부의 실제 재정 상태를 나타내는 관리재정수지 적자 폭은 2019년도 본예산 기준 37조6천억원에서 112조2천억원으로 늘어난다. GDP 대비 관리재정수지 적자비율은 1.9%에서 5.8%로 상승해 외환위기 후폭풍이 거셌던 1998년(4.7%)을 넘어서 역대 최고다.

관리재정수지 적자 비율이 3%를 넘어선 적은 1998년과 1999년(3.5%), 글로벌 금융위기 당시인 2009년(3.6%) 등 세 차례에 불과하다.

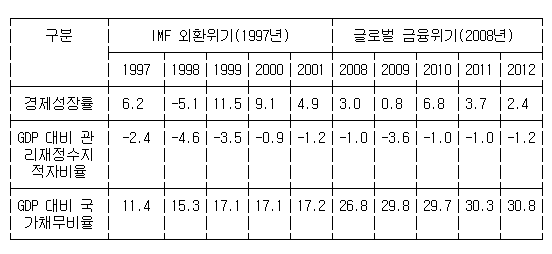

[표] 경제 위기 전후 연도별 재정 건전성 지표(단위:%)

|

재정 건전성 지표 중 국가채무비율은 위기 이후 소폭 반락한 적은 있어도 위기 이전 수준으로 회복되지 않았던 반면, 나라살림 적자비율은 외환위기 때는 고점에서 2년, 금융위기 때는 고점에서 1년 만에 회복하는 경향을 보였다.

1997년 11.4%였던 GDP 대비 국가채무비율은 외환위기를 거치면서 1998년 15.3%, 1999년 17.1%까지 치솟은 뒤 제자리걸음을 하다가 2002년 17.0%로 반락했다. 2008년 26.8%였던 국가채무비율은 글로벌 금융위기를 거치면서 2009년 29.8%까지 치솟았다가 2009년 29.7%로 반락했다.

GDP 대비 관리재정수지 적자비율은 1997년 2.4%에서 외환위기를 거치면서 1998년 4.6%까지 악화했다가 1999년(3.5%), 2000년(0.9%) 등으로 회복한 바 있다. 2008년 1%였던 관리재정수지 적자비율은 글로벌 금융위기를 거치면서 2009년 3.6%까지 악화했다가 2010년 1.0%로 회복했다.

◇ 고령화 속도 세계 최고·생산가능인구 급감 속 재정 건전성 회복될까

![적자국채 (PG)[정연주 제작] 일러스트](http://static.news.zumst.com/images/3/2020/06/07/PCM20190828000195990_P2.jpg) |

적자국채 (PG) |

올해 코로나 위기는 세계 최고 속도로 진행되는 고령화와 생산가능인구 급감 속에 한국 사회를 덮쳤다.

이에 따라 과거 위기 때와 달리 재정 건전성 회복이 가능할지 의구심이 제기된다.

통계청에 따르면 한국의 고령인구 비중은 2019년 14.9%에서 2067년 46.5%까지 전 세계에서 가장 빠른 속도로 커진다. 지금부터 25년 후인 2045년에 우리나라가 전 세계에서 고령인구 비중이 가장 높은 국가가 된다.

15∼64세 생산연령인구 감소 추세도 세계에서 가장 가파르다. 생산연령인구가 최대치에서 10% 감소할 때까지 소요 기간은 우리나라가 2017년 3천757만명 정점에서 2029년 3천392만명까지 12년에 불과하다.

비슷하게 고령화 속도가 빠른 국가로 분류되는 일본은 17년, 독일은 26년이 걸렸다. 생산연령인구가 연 1% 감소하면 우리나라의 경제성장률은 2026년 0%대로 추락할 것으로 한국은행은 전망한 바 있다.

이 같은 인구구조 변화는 복지지출 급증, 재정지출 효과 하락, 세입 감소와 맞물려 재정건전성 회복에 걸림돌이 되는 게 불가피하다.

김정훈 재정정책연구원장은 "국가채무비율은 계속 올라가겠지만, 2022년께 국내총생산이 커지고, 세수가 좋아지면 재정적자 비율은 회복할 수도 있다"면서 "문제는 세입이 굉장히 낮아진 상태에서 재정 건전성이 회복되지 않은 채 다음 위기가 오면 재정여력이 지금같이 대응할 수 없게 된다는 데 있다"고 지적했다.

그는 "고령화로 국민연금과 건강보험 등 4대 사회보험 부담은 계속 올라갈 수밖에 없어 사실상 증세가 현재진행형"이라며 "사회보장 부분에 대한 장기적, 암묵적 부채 부담이 일반재정 부담보다 더 커질 수 있는 만큼 국민연금 등 4대 보험 개혁이 선행돼야 할 것"이라고 지적했다.

김우철 서울시립대 교수는 "올해와 내년에 5∼6% 수준의 재정적자 비율은 불가피하다고 본다. 2023년부터 3% 미만으로 내려가면 국가채무 비율 상승 폭을 제어할 수 있다"면서 "세입이 많이 줄어들 텐데 성장률 회복이 안 되면 국가채무 비율은 내년에 50%, 2028년에는 80%로 갈 수도 있다"고 지적했다.

yulsid@yna.co.kr

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>