1년 새 가입자는 IPTV만 늘어..케이블TV 자본회수 관심

SK텔레콤, 추가 M&A 검토…증시 상장이 먼저

KT, 경쟁사 시너지 보고 결정할 것…딜라이브 분리매각은 변수

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

LG유플러스와 CJ헬로, SK브로드밴드와 티브로드간 기업결합 심사가 끝났지만, 추가 유료방송 인수합병(M&A)이 연내 가시화될 가능성이 제기된다. 지기 싫어하는 통신업계 속성과 함께, 가입자가 계속 줄어 자본회수에 나서려는 케이블TV 회사들이 있기 때문이다.

추가 M&A를 대하는 SK텔레콤은 다소 적극적이고 KT는 다소 여유로워 온도 차가 난다.

1년 새 가입자는 IPTV만 늘어

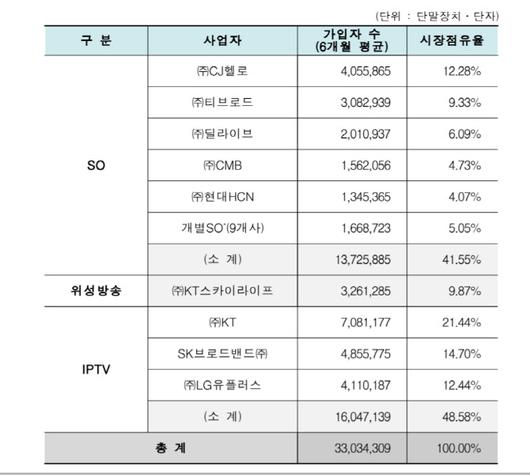

29일 과학기술정보통신부에 따르면 2019년 6월 기준으로 1년 전과 비교했을 때 KT, SK브로드밴드, LG유플러스는 가입자를 늘렸으나 CJ헬로, 티브로드, 딜라이브, CMB, 현대HCN, 개별 SO 등 케이블TV회사들은 전부 가입자가 줄어 IPTV와 케이블TV간 가입자 수 격차는 268만 명으로 확대됐다.

또 KT군(KT+스카이라이프)이 31.31%로 1위를 지킨 가운데, LG유플러스군(LG유플러스+CJ헬로)24.72%, SK브로드밴드군(SK브로드밴드+티브로드)24.03%의 점유율을 기록해 1년 사이에 2,3 위 간 격차는 0.59%p에서 0.69%p로 벌어졌다.

|

▲2019년 6월 기준 유료방송 시장점유율(출처: 과학기술정보통신부) |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

SK텔레콤, 추가 M&A 검토…증시 상장이 먼저

점유율만 봤을 때 SK텔레콤이 유료방송 2위를 쉽게 탈환하는 길은 추가 M&A에 나서는 것이다. 박정호 SK텔레콤 사장은 추가 M&A 질문에 “일단 지금 진행 중인 티브로드 합병이 마무리돼야 할 것”이라고 언급해 가능성을 배제하지 않았다. 다만, 합병법인 출범일이 4월 30일이고, 연내 증시 상장을 추진한다는 점에서 빨라야 하반기가 될 전망이다.

업계는 SK텔레콤이 알짜 권역(서초, 관악, 동작)을 갖고 있고 지난해 영업이익도 400억 원을 넘길 것으로 보이는 현대HCN(4.07%)까지 인수해 유료방송 2위(28.1%)를 노릴 것으로 보지만 당장은 어려워 보인다. 현대HCN 관계자는 “1월 말 매각 공고설은 사실과 다르다”면서 “유료방송 시장 재편을 지켜보면서 결정해도 늦지 않다”고 말했다.

SK브로드밴드·티브로드 합병법인에 외자 유치 등 새로운 재료를 만들어 증시에 성공적으로 상장한 뒤 조건이 맞으면 추가 M&A에 나설 것이라는 관측이 우세하다.

KT, 경쟁사 시너지 보고 결정할 것…딜라이브 분리매각은 변수

KT는 경쟁사들의 시너지를 보고 케이블TV업체 M&A를 판단한다는 방침이다. KT 고위 관계자는 “사실 케이블TV 회사를 인수해도 망을 따로 운영하고 결합판매가 수월한 것도 아니어서 시너지가 잘 보이지 않는다”면서 “시너지가 세면 하겠지만 가입자만 늘리는 비즈니스에 돈을 넣을 것인가, 떠오르는 비즈니스에 돈 넣을 것인가가 고민”이라고 했다.

합산규제가 일몰됐지만 당장은 관심 없는 이유는 최근 출시한 인터넷스트리밍방송(OTT) ‘Seezn(시즌)’의 월간 활성 사용자수(MAU)가 크게 늘어 LG유플러스 모바일 IPTV를 앞질렀기 때문이기도 하다.

다만, 업계가 KT와 짝짓기할 것으로 보는 딜라이브의 분리매각 방침은 변수다. 투자은행(IB) 업계에 따르면 딜라이브 채권단이 5월쯤 매각 작업을 재개하면서 딜라이브 계열 콘텐츠 회사 IHQ를 분할 매각하는 방향을 검토하고 있다.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.