대출 금리도 상승세…금융당국 "관리 가능한 수준"

|

고물가·고금리·고환율 ‘3고(高)’ 파고가 덮치면서 대출 원리금도 제 때 못내는 자영업자들이 속출하고 있다. 빚으로 버텨온 개인사업자(소호)들이 한계 상황에 내몰리고 현금 흐름이 막히면서 은행들의 자영업자 대출 연체율에도 ‘경고등’이 켜졌다. 경기 악화 속 금리 인하 시점이 더 늦춰지면 취약업종 차주를 중심으로 연체율이 더 치솟을 수 있는 만큼 자영업자 대출이 금융시장의 또 다른 뇌관이 될 수 있다는 지적이 나온다.

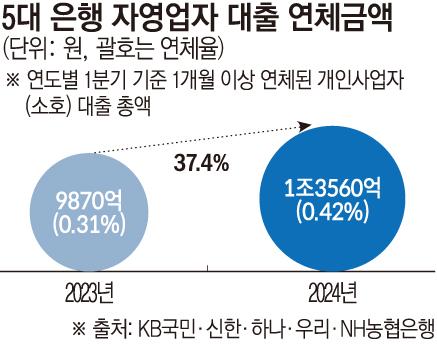

8일 금융권에 따르면 국내 5대은행(KB국민·신한·하나·우리·NH농협)에서 1개월 이상 연체된 소호 대출 총액은 올해 1분기 말 기준 1조3560억 원으로 집계됐다. 이는 지난해 1분기 말 9870억 원보다 3690억 원(37.4%) 증가한 규모다. 소호대출은 법인이 아닌 숙박·음식점업, 도소매업, 부동산임대업 등을 하는 자영업자들을 대상으로 한다.

이 기간 개인 사업자 대출 총액은 314조6860억 원에서 322조3690억 원으로 2.4% 늘었으나, 평균 연체율은 0.31%에서 0.42%로 더 빠른 속도로 올라갔다.

은행 중에서는 농협은행의 소호대출 건전성이 급격히 악화됐다. 농협은행의 올해 1분기 연체액은 3460억 원으로 전년 동기(1930억 원)보다 무려 79.3%나 급증했다. 같은 기간 연체율은 0.36%에서 0.63%로 0.27%p나 치솟았다.

이 기간 국민은행은 1730억 원에서 2640억 원으로 52.6% 증가했고 연체율은 0.20%에서 0.29%로 0.09%포인트(p)높아졌다. 우리은행의 연체율은 같은 기간 0.32%에서 0.40%(0.08%p)로 높아졌다. 연체액은 1650억 원에서 2030억 원으로 22.7% 늘었다.

신한은행이 2150억 원에서 2660억 원으로 23.7% 증가했고 연체율은 0.33%에서 0.40%(0.07%p)로 상승했다. 하나은행 역시 연체액과 연체율이 각각 2410억 원에서 2770억 원, 0.41%에서 0.47%(0.06%p)로 모두 우상향했다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

5대 은행의 연체율이 악화된 것은 코로나19 때 받았던 소상공인 저금리 대출이 속속 만기 도래한 데다 취약업종 중심으로 장사가 안되고 금리가 치솟으면서 부메랑이 된 영향으로 풀이된다. 문제는 이런 상황에서 개인사업자의 금리 부담이 더 빠르게 늘고 있다는 점이다.

은행연합회 소비자포털 공시에 따르면 올해 1분기 신규 취급된 개인사업자 신용대출 가운데 연 8% 이상 고금리 비중은 17.91%로 전분기보다 4.94%p 확대됐다. 연 8% 이상 9% 미만 금리 비중은 5.45%에서 7.84%로 늘었고, 연 9% 이상 10% 미만은 2.84%에서 4.31%로 증가했다. 연 10% 이상 두 자릿수 금리로 대출받은 비중도 4.67%에서 5.76%로 높아졌다. 반면 연 4% 미만의 저금리 대출 비중은 6.29%에서 5.35%로 줄었다.

금융 당국은 현재 상황이 관리가 가능한 수준이라는 입장이다. 금융당국 관계자는 “현재 연체율이 다소 상승하고 있기는 하나, 여전히 과거 평균을 하회하는 수준으로 충분히 관리 가능한 상황”이라면서 “금융사들도 충분한 손실흡수 능력을 갖추고 있는 것으로 판단하고 있다”고 말했다.

전문가들은 약한고리인 자영업자 대출에 대한 선제적인 관리와 함께 일정부분 정리도 필요하다고 지적한다. 신용상 한국금융연구원 선임연구원은 "지원이 필요한 영역이지만 정리도 필요한 부분이기도 하다"면서 "경제 저변을 깔고 있는 개인사업자들인 만큼 접근이 쉽지 않지만 정책적 원칙을 정한 다음 금융사들의 적극적인 대응이 필요하다"고 강조했다.

이어 "고금리가 장기화되면서 개인사업자들의 어려움은 커질 수밖에 없다"면서 "경쟁력을 잃은 사업자와 그렇지 않은 사업자에 대한 엄격한 구분을 통해 일정 부분 정리를 하면서도 지원 정책도 병행할 필요가 있다"고 덧붙였다.

[이투데이/문선영 기자 (moon@etoday.co.kr)]

▶프리미엄 경제신문 이투데이 ▶비즈엔터

이투데이(www.etoday.co.kr), 무단전재 및 수집, 재배포금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.