개인 채무불이행자 1년 새 7.8만명↑…증가세 계속

전체 대출액 소폭 줄었는데…채무불이행 규모는 늘어

”부자들만 대출 상환“ 대출도 양극화 현상 이어져

”취약계층 지원 대상자 확대 등 추가 정책 고려해야“

|

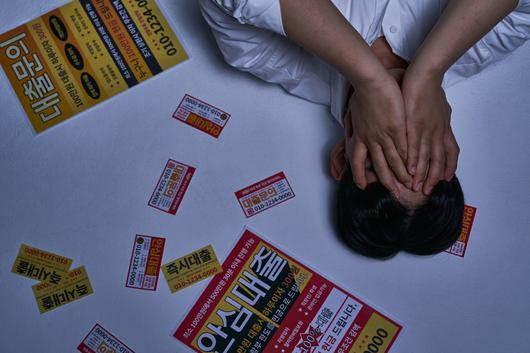

[게티이미지뱅크] |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

[헤럴드경제=김광우 기자] “이자가 느는 게 보일 때마다 대출을 갚고 싶다. 하지만 당장 쓸 돈이 없으니 대출을 더 찾을 수밖에 없지 않나“(30대 개인사업자 A씨)

고금리 장기화가 지속되는 가운데, 이자 부담을 이기지 못한 차주들의 ‘빚 상환’ 행렬도 이어지고 있다. 하지만 이 또한 돈을 가진 이들의 얘기다. 전체 대출은 줄어드는 가운데, ‘채무불이행’ 상태에 빠진 차주들의 빚 규모는 되레 늘었다. 이자 상환도 어려울 만큼 자금이 부족하다 보니, 고금리에도 불구하고 ‘울며 겨자먹기’로 대출을 늘린 영향이다. 문제는 고금리 장기화 현상이 이어지며 이같은 ‘빚의 양극화’ 현상이 더 빠르게 진행되고 있다는 점이다.

전체 대출 규모 줄었는데…채무 불이행자 1년 3개월 만에 13%↑

|

6일 헤럴드경제가 김성주 더불어민주당 의원실에 요청해 받은 NICE평가정보 ‘개인 금융채무 불이행자 현황’ 자료에 따르면 지난 1분기 말 기준 전체 금융권 대출 차주 중 이자를 내지 못해 채무불이행자로 등재된 이는 68만6178명으로 불과 1년 3개월 전인 지난 2022년말(60만8003명)과 비교해 7만8175명(13%) 늘어난 것으로 나타났다. 올해 들어서도 3개월 만에 1만1669명 늘어나는 등 증가세가 이어지고 있다. |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

채무 불이행자는 가계대출 혹은 기업대출을 보유한 개인 중 3개월 이상 원리금 납부를 연체해, 신용정보원에 대위변제·대지급정보가 등록된 차주를 뜻한다. 2001년 263만명 수준이었던 채무불이행자는 2002년 카드 대란 이후 1년 새 100만명가량 불어났다. 이후 신용회복 제도 활성화에 따라 완만한 감소세를 보이며, 2022년말에는 60만8003명까지 감소했다. 하지만 지난해 고금리·고물가 상황이 본격화되며 약 8년 만에 증가 전환한 뒤 급증 추이를 유지하고 있다.

심지어 올해 들어서는 빚의 ‘양극화’ 현상이 대두되고 있다. 현금 여유가 있는 이들은 고금리 대출을 상환하는 반면, 저신용 차주들의 경우 더 많은 빚을 지는 현상이 벌어진 것이다. 꾸준히 증가 추세를 보이던 전체 차주의 대출액은 올 1분기 말 기준 2593조3182억원으로 지난해말(2597조8349억원)과 비교해 4조5166억원 줄어들었다. 전체 대출 차주 또한 2597만8349명에서 2593만3182명으로 4만5166명 감소했다.

|

[게티이미지뱅크] |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

이에 따라 전체 금융권 대출 차주의 1인당 채무액 또한 1억2664만원에서 1억2662만원으로 소폭 줄어들었다. 하지만 채무 불이행자의 1인당 채무액은 5599만원에서 5860만원으로 261만원가량 늘었다. 이는 곧 저신용자가 부담해야 할 채무액 수준은 늘어나고 있는 반면, 그 외 일반 차주들의 부담은 점차 줄어들고 있다는 것이다. 전체 채무 불이행자의 99.8%는 신용점수(NICE 기준) 650점 이하의 저신용자다.

실제 현금이 풍부한 자산가들의 경우 지난해부터 눈에 띄게 부채 규모를 줄여 왔다. KB금융그룹 KB경영연구소의 ‘2023 한국부자보고서’에 따르면 금융자산 10억원 이상 ‘부자’들의 평균 부채 규모는 지난해 기준 4억8000만원으로 2022년(7억1000만원)과 비교해 2억3000만원가량 줄었다. 같은 기간 금융부채 비중은 22.9%에서 19.2%로 감소했다. 부자들이 이자 부담을 줄여 지출을 방어한 와중에도 상환 여유조차 없는 금융 취약계층의 이자 부담은 나날이 증가하고 있다.

이자 부담 격차↑…고금리 장기화에 대출 ‘양극화’ 지속

|

[게티이미지뱅크] |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

문제는 고금리 장기화 현상이 이어지며, 이같은 격차가 당분간 더 지속될 수밖에 없다는 것이다. 당초 시장에서는 올 상반기 중 미국의 기준금리 인하가 단행될 수 있다는 기대가 팽배했다. 그러나 불붙은 미국 경제는 쉽사리 식지 않았고, 한국에서도 올해 내 기준금리 인하가 힘들 수 있다는 전망이 나오고 있다. 이 경우 각종 금융기관의 대출금리는 지금과 같은 높은 수준을 유지할 수밖에 없다. 이자 부담이 더 가중될 수밖에 없다는 얘기다.

특히 금융 취약계층의 경우 은행에 비해 금리 수준이 높은 저축은행 등 제2금융권에 빚을 진 경우가 많다. 전체 채무액 대비 이자 부담이 여타 차주들에 비해 높은 탓에, 고금리 타격에 더 취약할 수밖에 없다. NICE평가정보 자료에 따르면 지난 1분기 말 기준 채무불이행자의 전체 채무액(40조2131억원) 중 은행권 채무 비중은 약 21.9%(8조8429억원)에 불과했다. 일부 정책대출 등을 제외한 2금융권 대출의 비중은 70.6%(28조4189억원)에 달했다.

|

[게티이미지뱅크] |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

정부에서는 꾸준히 저신용자 채무 부담 완화를 위한 정책을 쏟아내고 있다. 특히 채무조정 제도 활성화를 통해, 금융 취약계층의 재기를 지원하고 있다. 한국금융연구원의 ‘개인채무자 채무조정 특징과 시사점’ 보고서에 따르면 2023년 신용회복위원회 채무조정 신청자는 18만4867명으로 2006년 이후 최대치를 기록했다. 개인회생·파산 신청자도 16만2000명으로 전년 대비 23.7% 늘었다.

하지만 고금리 장기화에 따른 채무불이행자 증가 추세는 점차 빨라지고 있다. 이들에 대한 지원의 폭을 더 넓혀야 한다는 조언이 나오는 이유다. 임형석 한국금융연구원 선임연구위원은 “취약계층의 신속한 경제적 재기를 돕기 위한 정책적 지원 연장선상에서 요건완화를 통한 취약계층 대상자 확대, 취약계층 소액채무 즉시면책 등을 추가로 고려할 수 있다”고 설명했다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

woo@heraldcorp.com

Copyright ⓒ 헤럴드경제 All Rights Reserved.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.