두산중공업에게 3000억 자금차입+4200억 유상증자

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

[이코노믹리뷰=박기범 기자] 두산건설이 두산중공업으로부터 3000억원 규모의 자금을 차입한다. 또한 4200억원 규모의 유상증자도 단행한다. 이로써 두산건설은 올 1분기 만기가 도래하는 7700여억의 차입금에 대한 부담을 크게 덜었다.

21일 전자공시에 따르면 두산건설은 이사회 결의를 통해 두산중공업에게 3000억원 자금 차입을 만장일치로 결정했다. 차입기간은 이달 27일부터 5월 14일이다. 만기에 일시 상환하는 조건이다. 이자율은 7.3%다. 계약체결일은 다음 날인 22로 예정됐다.

이사회는 유상증자 역시 만장일치로 결의했다. 두산건설은 보통주 334만여주의 신주를 발행, 4200억가량의 자금을 조달한다. 기발행 주식은 보통주 7332만주와 우선주 2741만주다. 주주배정증자방식이다.

신주의 확정 발행가액은 1255원, 배정 기준일은 3월 28일이다. 두산건설은 1주당 신주를 2.75주 배정한다. 우리사주조합원에 20% 우선배정한다.

대금 납입일은 5월 10일이고 신주 교부예정일은 5월 23일 상장예정일은 5월 24일이다. 대표주관사는 NH투자증권, 한국투자증권, 신영증권, KB증권이다.

지난 13일 두산건설 측은 "재무구조 개선을 위해 약 4000억원 규모의 유상증자를 검토 중"이라고 공시한 바 있다.

두산건설 5500억 적자, 두산그룹 전체로 이어져

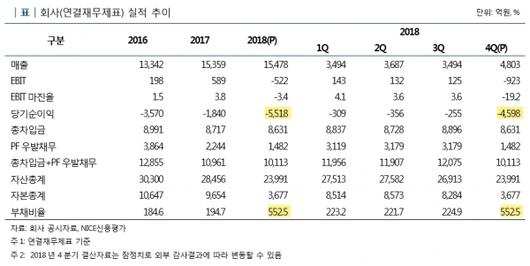

지난 13일 두산건설은 금융감독원 공시를 통해 잠정실적을 발표했다. 지난해 두산건설은 연결기준 매출액 1조5478억원, 영업손실 522억원, 당기순손실 5518억원을 각각 기록했다. 부채비율은 2017년 말 194.7%에서 552.5%로 357.8% 올랐다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

두산건설의 지분을 73.4%(우선주 포함)보유한 두산중공업은 관련 지분을 손상처리해 6387억원의 비용이 발생했다. 그 결과 두산중공업은 7251억원의 당기순손실을 기록했다. 두산그룹 역시 3405억원의 당기순손실을 기록했다. 관련 비용을 반영하지 않았을 때는 1847억원 적자였다.

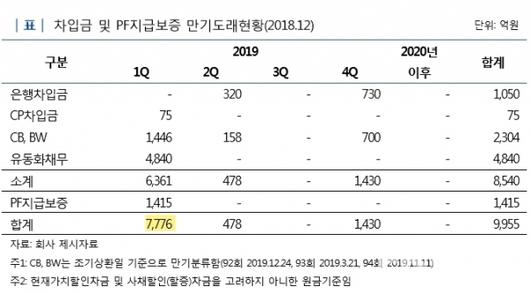

또한 두산건설이 1분기에 만기가 도래하는 차입금은 7776억원이다. 별도재무제표 기준으로 올해 갚아야 할 단기 차입금은 9955억원에 이른다. 1조원에 이른다. 은행차입금 1050억 CBㆍBW 2304억 유동화채무 4840억 PF지급보증 1415억으로 구성돼 있다.

해당 공시가 나온 후 신평평가 3사는 두산건설의 신용등급을 일제히 부정적 혹은 하향 검토 대상에 올렸다. 두산 그룹의 지원을 고려한 결과가 하향 검토였다.

나이스 신용평가 김가영 연구원은 "만기가 도래한 차입금 및 부족한 자금에 대한 대응 여부를 점검할 계획"이라며 "이번 두산건설의 신용등급에는 그룹의 지원여력과 지원의지를 중요하게 고려했다"고 말했다.

박기범 기자

-Copyright ⓒ 이코노믹리뷰. 무단전재 및 재배포 금지-

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.