[머니투데이 조준영 기자]

올해 만기가 도래하는 원유를 기초자산으로 한 DLS(파생결합증권) 상품규모가 400억원에 달하는 것으로 나타났다. 대부분 상품들이 조기상환에 실패한 것으로 드러나면서 최종 만기평가일의 유가 수준에 따라 원금손실 여부가 가려질 예정이다.

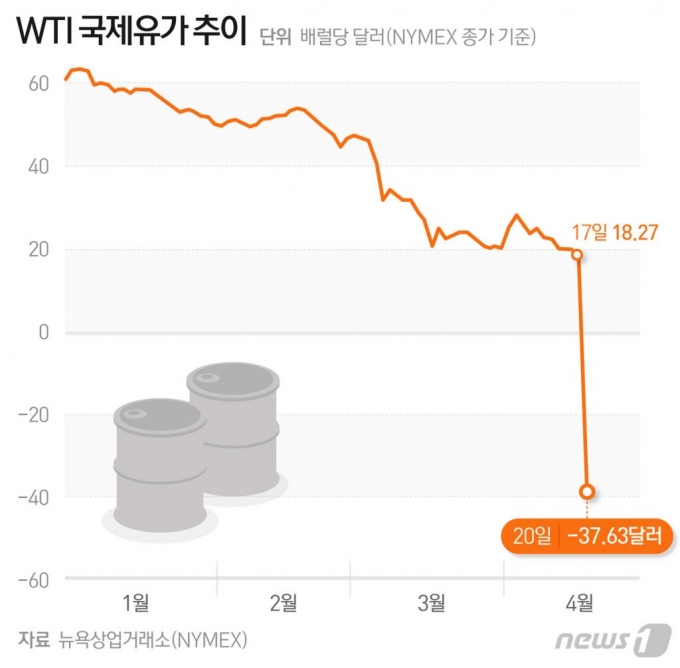

지난 4월 서부텍사스산 원유(WTI) 가격이 처음으로 마이너스(-) 유가를 기록한 이후 처음으로 원금손실이 확정된 DLS 상품이 나오며 투자자들의 불안은 커지고 있다. 미래에셋대우는 지난 4일 WTI선물과 브렌트유 선물가격을 기초자산으로 하는 '제5371호 DLS'의 최종수익률이 '-47.9597%'로 확정됐다고 공시한 바 있다.

코로나19(COVID-19) 확산세가 줄어들 기미를 보이지 않고 경기침체가 지속되자 유가수요가 급감하면서 지난 4~5월 WTI 가격은 20~30불대를 횡보했다. 지난해 같은 기간 대비 반 토막 수준이다. 지난 22일 코로나 폭락장 이후 처음으로 40불을 회복하는 등 상승세를 보이고 있지만, 향후 코로나 2차 확산 등 여러 변수에 따라 언제든 유가가 급락할 수 있다는 점은 위험요소다.

|

임종철 디자인기자 / 사진=임종철 디자인기자 |

올해 만기가 도래하는 원유를 기초자산으로 한 DLS(파생결합증권) 상품규모가 400억원에 달하는 것으로 나타났다. 대부분 상품들이 조기상환에 실패한 것으로 드러나면서 최종 만기평가일의 유가 수준에 따라 원금손실 여부가 가려질 예정이다.

지난 4월 서부텍사스산 원유(WTI) 가격이 처음으로 마이너스(-) 유가를 기록한 이후 처음으로 원금손실이 확정된 DLS 상품이 나오며 투자자들의 불안은 커지고 있다. 미래에셋대우는 지난 4일 WTI선물과 브렌트유 선물가격을 기초자산으로 하는 '제5371호 DLS'의 최종수익률이 '-47.9597%'로 확정됐다고 공시한 바 있다.

코로나19(COVID-19) 확산세가 줄어들 기미를 보이지 않고 경기침체가 지속되자 유가수요가 급감하면서 지난 4~5월 WTI 가격은 20~30불대를 횡보했다. 지난해 같은 기간 대비 반 토막 수준이다. 지난 22일 코로나 폭락장 이후 처음으로 40불을 회복하는 등 상승세를 보이고 있지만, 향후 코로나 2차 확산 등 여러 변수에 따라 언제든 유가가 급락할 수 있다는 점은 위험요소다.

━

◇대부분 조기상환 실패…만기평가가 '관건'

━

|

임종철 디자인기자 / 사진=임종철 디자인기자 |

25일 예탁결제원에 따르면 올해 만기가 도래하는 원유 DLS 상품은 총 34개로 총 납입금액은 408억7843만원이다. 이중 미상환잔액은 406억7540만원으로 사실상 대부분 상품이 조기상환에 실패한 것으로 나타났다.

DLS는 주식을 제외한 환율·이자율·원자재 등을 기초자산으로 한 금융상품으로 기초자산 가격이 일정 범위 내에서 움직여야 약정수익률을 제공한다. 최초기준가로 설정한 유가의 80~85% 이상을 유지하면 조기상환도 가능하지만, 올해 만기가 도래하는 상품들은 대부분 조기상환에 실패했다. 예상보다 유가 하락폭이 컸기 때문이다. 실제 원금이 반 토막 난 미래에셋 상품의 경우 3번의 조기상환 기회가 있었지만 번번이 실패했다.

대부분 원유 DLS의 만기는 1~2년으로, 당시 유가가 적게는 60불에서 많게는 70불을 넘어서기도 했다. 최종 만기평가일에 유가가 40불을 기록해도 원금이 크게 손실되는 상품도 많아 큰 폭의 유가 상승이 단기간에 이뤄져야 한다.

━

◇어디가 제일 많이 팔았을까

━

|

(서울=뉴스1) 최수아 디자이너 = 만기를 하루 앞둔 20일(현지시간) WTI 5월 인도분 선물은 전장 대비 300% 대폭락하며 배럴당 -37.63달러로 뉴욕 정규장 거래를 마쳤다. WTI 선물이 마이너스(-)를 기록한 것은 사상 처음으로 전례가 없는 일이다. 하지만 5월물이 급락한 20일 밤(현지시간) 국제원유시장에서 거래가 훨씬 많은 차월물인 WTI 6월물은 하락세를 그치고 반등하고 있다. |

예탁원 자료에 따르면 올해 만기도래하는 상품 기준으로 NH투자증권이 총 11개 상품을 판 것으로 나타났다. 납입규모도 총 186억4080원에 달한다. 뒤이어 △미래에셋대우(6개, 78억3300만원) △신한금융투자(5개, 49억8900만원) △KB증권(5개, 44억2670만원) △한화투자증권(3개, 20억7180만원) △하나금융투자(1개, 18억393만6000원) △유안타증권(2개, 6억1870만원) 순이다.

가장 먼저 만기가 돌아오는 공모 DLS상품은 브렌트유 선물과 WTI선물가격을 기초자산으로 한 '미래에셋대우 '제5395호 DLS'로 만기일은 오는 8월3일이다. 투자설명서에 따르면 세 번의 조기상환 기회가 있었지만 유가가 해당 기준보다 낮아 모두 실패했고 다음달 29일 마지막 만기평가만을 남겨두고 있다.

만약 평가일에도 현재 유가수준인 40불에 머무를 경우 투자설명서에 따르면 손실률은 -40%대를 기록해 투자금이 또 다시 반토막이 날 수 있다. 당시 최초기준가가 WTI유 68.49불, 브렌트유 73.21불 등 현재 유가수준 대비 상당히 높았기 때문이다.

가장 많은 원유 DLS를 판매한 NH증권도 마찬가지다. 오는 8월 21일 만기가 돌아오는 'NH투자증권 제3553호 DLS'도 두 번의 조기상환에 실패했다. 만기평가일인 8월 17일 종가가 40불에 머무를 경우 손실율은 30% 후반대까지 치솟는다.

결국 유가가 현재 수준보다 더 오르지 않는 이상 원유 DLS에서의 원금손실은 올해 내내 반복될 전망이다.

조준영 기자 cho@mt.co.kr

<저작권자 ⓒ '돈이 보이는 리얼타임 뉴스' 머니투데이, 무단전재 및 재배포 금지>