반도체 시장, 2025년까지 ‘다운사이클’ 전망키도

4분기 D램·낸드 가격 낙폭 최대 18·20%…주요 기업 이익 감소 예상

낸드 시장 실적 둔화에 M&A 관측까지

|

[헤럴드경제=문영규·김지헌 기자] 글로벌 경기위축·수요둔화 등으로 인한 혹독한 ‘반도체의 겨울’이 예상되는 가운데 반도체 업황 반등 시점을 놓고도 의견이 분분하다. 이르면 내년 2분기를 예상하는가 하면 내년 하반기에나 가능할 것이란 관측도 있다. 3년 뒤 반도체 사이클이 다시 호황을 맞을 것이란 전망으로 이를 대비하기 위한 시설투자도 이뤄지고 있다. 메모리반도체 시장은 2025년까지 지속 둔화하며 낸드플래시 업계에는 인수·합병(M&A) 바람이 휘몰아칠 것이란 전망도 나온다. 연초 이후 30% 이상 빠진 삼성전자·SK하이닉스 주가의 회복세에도 관심이 모아진다. |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

반도체 업황, 반등 시점은

|

반도체 공장 내부 전경. [SK하이닉스 제공] |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

반도체 업계와 일부 전문가는 향후 3년간 업황 둔화를 예상한다.

글로벌 시장조시기관 IDC의 김수겸 부사장은 최근 열린 ‘SEMI 회원사의 날 2022’ 행사에서 ‘2022 글로벌 반도체 시장전망’을 발표하며 “2024~2025년까지 메모리 반도체가 다운사이클(가격 하락 흐름)을 보일 것”이라고 예상했다. SK하이닉스는 충북 청주 M15X 팹(공장) 증설을 발표하며 오는 2025년 반도체 업황이 회복돼 호조를 보일 것으로 내다보기도 했다.

이르면 내년 2분기부터 반등을 기대해볼 수 있을 것이란 전망도 있다. 급격한 가격 하락이 오히려 IT 신제품 메모리 탑재를 늘릴 수도 있다는 예상이다. 어규진 DB금융투자 연구원은 “신제품 출시가 본격화되는 2분기 이후 메모리 출하가 증가할 것”이라며 “공급 증가가 제한적인 상황에서 낮아진 메모리 가격이 출하 증가를 유발하는 내년 2분기 이후 업황 반등이 기대된다”고 분석했다. 경기 둔화로 인한 갑작스러운 재고 조정이 내년 1분기를 거치면서 마무리될 것이란 기대도 나온다.

시장 분위기가 바뀌는 때가 내년 하반기가 될 것이란 예상도 있다. 신한금융투자는 전방산업 재고 소진, 스마트폰 등 IT 수요 저점 반등, 반도체 주문 확대 시점이 내년 2분기나 그 이후가 되고, D램과 낸드 가격이 상승하는 시점은 내년 하반기가 될 것으로 내다봤다.

대한상공회의소가 전문가들을 대상으로 진행한 반도체 경기인식 조사에서는 위기상황이 ‘내후년 이후에도 지속될 것’이란 응답이 58.6%로 가장 많았고 ‘내년까지’가 24.1%, ‘내년 상반기까지’가 13.9%, ‘올해 말까지’가 3.4%였다.

‘혹독한’ 반도체 겨울, 4분기 ‘빨간불’

|

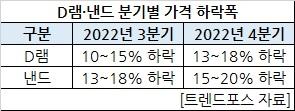

올 4분기는 반도체 가격 하락 등 업황 둔화가 실적으로 본격 가시화될 전망이다. 시장조사기관 트렌드포스는 4분기 D램 가격이 13~18% 떨어질 것으로 관측했다. 3분기 10~15%보다 낙폭을 더 키운 수치다. 메모리 수요 감소와 과잉 재고 압력이 영향을 주는 것으로 분석된다. |

낸드 가격 역시 직전 분기보다 15~20% 하락할 것으로 예측했다. 낸드는 이미 올해 3분기에 13~18% 하락했는데, 연말까지 하락 기울기가 더 가팔라질 것이란 예상이다.

기업들의 체감도 다르지 않다. 대한상의의 4분기 경기전망지수(BSI) 조사에서 대기업은 69로 집계됐는데 이는 중소·중견기업의 82보다 크게 낮았다. 수출 주력업종인 반도체 등의 경기 전망이 부진한 결과다. BSI는 100미만이면 경기를 부정적으로 보고 있다는 뜻이다.

기업들의 실적 전망도 밝지만은 않다. 금융정보업체 에프앤가이드에 따르면 삼성전자의 올 3분기 영업이익 컨센서스는 12조2065억원으로 전년동기 15조8175억원보다 22.8% 감소할 것으로 예상됐다. 4분기 역시 10조5381억원으로 24.0% 줄어들 전망이다.

SK하이닉스는 영업이익이 3분기 2조4376억원, 4분기 1조5078억원으로 추산되며 각각 전년대비 41.6%, 64.3% 감소할 것으로 예상됐다.

반도체 부품 제조 대기업의 한 임원은 “수출 비중이 크다 보니 업황이 글로벌 경기와 연동되는 측면이 많다”며 “4분기에도 글로벌 경기 둔화가 지속될 것으로 예상돼 주요국 경기 위축으로 인한 수출 부진 우려가 크다”고 말했다.

D램보다 어려운 낸드시장…‘합종연횡’ 나올까가격하락과 업황 둔화로 업계의 M&A가 나올 수 있다는 예상도 나왔다. 김수겸 IDC 부사장은 “반도체 다운사이클(가격 하락 흐름)이 낸드 시장이 특히 심할 것”이라며 “낸드 관련 기업 간 M&A가 일어날 수 있다”고 내다봤다.

김 부사장은 낸드 가격 하락이 가팔라지면서 원가 밑으로 내려가, 이를 제조하는 기업들에 심각한 문제가 발생할 것이라고 전망했다. 이로 인해 실적이 나빠진 기업들의 M&A가 점쳐진다는 분석이다. D램의 경우 주요 제조사가 삼성전자, SK하이닉스, 마이크론 등 3곳에 불과하지만 낸드의 경우 주요 제조사가 7곳이어서 가격 하락 속도를 늦추기도 어려울 수 있다고 설명했다. 주요 낸드 제조사는 삼성, SK를 비롯해 키옥시아, 마이크론, 웨스턴디지털 등이다.

삼성전자는 메모리 반도체 수익에서 낸드 비중이 약 35%를 차지하고 있으며, SK하이닉스는 약 30%여서 실적에 영향받을 수 있다는 관측이다.

시장조사기관 트렌드포스는 “구매자는 재고를 소진하고 구매를 줄이는 데 집중하기 시작한 반면, 판매자는 주문량을 늘리기 위해 가격을 최저 수준으로 낮추기 시작했다”며 “제조업체 대부분이 낸드 판매에서 적자 상황에 진입할 것”이라고 분석했다. 이어 “일부 제조업체는 손실을 줄이기 위해 감산에 나설 가능성이 있다”고 덧붙였다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

ygmoon@heraldcorp.com

raw@heraldcorp.com

Copyright ⓒ 헤럴드경제 All Rights Reserved.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.