예·적금 금리 이달내 조정 전망

은퇴세대 이자소득 불만 고려

0.25%p보다 다소 적게 내릴 듯

대출금리는 시장상황 맞춰 조정

금융위 “규제 강해 대출수요 약해”

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

한국은행이 예상을 깨고 한걸음 빠르게 기준금리 인하를 단행함에 따라 예금 이자로 생활하는 은퇴세대는 물론 억대 주택담보대출로 이른바 ‘은행 월세’를 내는 대출자들의 눈길이 은행권에 쏠리고 있다. 은행권은 늦어도 이달 안엔 예·적금 금리를 내리되 기준금리 인하폭(0.25%포인트)보다는 다소 적게 조정하고, 대출금리 역시 시장 상황에 맞춰 서서히 조정해나갈 것으로 예상된다. 다만 이런 금리 하락세에도 ‘9·13 규제’ 여파와 경기둔화로 상대적으로 위축된 대출 시장이 크게 자극받긴 힘들 것이란 전망이 나온다.

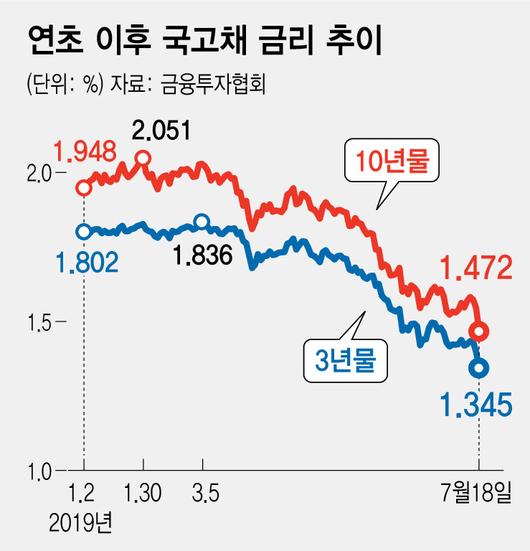

18일 한은이 기준금리를 인하하자 서울채권시장에서 국고채 금리는 만기에 관계없이 모두 새 기준금리인 1.5% 밑으로 떨어지며 연중 최저치를 새로 썼다. 특히 3년과 5년 만기 국고채는 1.3%대로 내려왔다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

은행권은 이런 시장금리 추이와 향후 영업전략을 고려해 종일 관련 부서 회의를 여는 등 상품 재설계에 분주한 모습을 보였다. 이날 주요 시중은행 금리 자료를 보면, 예금금리는 1년만기 정기예금을 기준으로 복잡한 우대조건을 맞추기 전엔 연 2%대 금리를 찾아보기 쉽지 않은 실정이다. 상대적으로 높은 금리를 주던 카카오뱅크와 케이뱅크도 올해 들어 세 차례 인하를 단행해 연 2.5~2.55%에서 연 2.0~2.05%까지 예금금리를 끌어내렸다.

한은 기준금리가 2017년 11월 인상을 시작한 이후 은행권의 1년만기 예금금리가 가장 높았던 때는 지난해 12월이었다. 하지만 이때 1년만기 정기예금 금리가 연 2.17%로 정점을 찍은 뒤 올해 5월엔 1.97%까지 0.2%포인트 내려왔다. 그새 기준금리 변화는 없었지만 시장금리 하락 등으로 이미 미끄럼을 탄 것이다.

이에 은행권은 수신금리에 시장금리 하락이 미리 반영돼 있다는 점과 불만 여론 등을 고려해야 하는 처지다. 게다가 내년 이후 예대율 규제가 강화돼 섣불리 예금금리를 낮추기 어려운 측면도 있다. 한 시중은행 관계자는 “은행권은 금융소비자의 금리 불만에 항상 직면해 있다”며 “예금금리는 이르면 다음주, 늦어도 이달 안에 일단 0.25%포인트보다는 적게 내린 뒤 시차를 두고 시장금리 추이를 단계적으로 반영하게 될 것”이라고 말했다.

대출금리는 예금금리보다 시장금리를 더 빨리 반영하는 탓에 연초 이후 금리가 상당히 빠르게 내려가 있다. 은행권 신규 주택담보대출 금리는 마지막 기준금리 인상이 단행되기 전달인 지난해 10월에 잠깐 고점(연 3.31%)을 이룬 뒤 올해 5월엔 연 2.93%로 0.38%포인트나 내려왔다.

이러다 보니 주택담보대출 중 고정금리형(5년 혼합형) 상품 금리는 역대 최저 수준에 가까워져 있는 것으로 보인다. 하지만 기준금리 인하로 은행권의 수신금리가 인하되면 코픽스(자금조달비용지수)가 내려갈 것이어서 변동금리형 대출 상품의 금리는 추가로 더 내려갈 여지가 상당부분 남아 있다.

다만 이런 금리하락세에도 최근 위축된 대출 시장이 들썩일지는 미지수다. 올해 상반기 금융권 전체의 가계대출 증가액은 18조1천억원으로, 2017년 상반기(40조2천억원)와 2018년 상반기(33조6천억원)에 견줘 반토막이 났다. 금융위원회 관계자는 “통상 금리가 내려가면 대출수요가 늘어나긴 하지만 연결고리가 강하진 않다”며 “가계부채는 대출 규제로 묶여 있고, 기업은 경기둔화로 투자수요가 줄어들어 대출이 늘어날 힘은 약할 것으로 보인다”고 짚었다.

정세라 박수지 한광덕 기자 seraj@hani.co.kr

[▶동영상 뉴스 ‘영상+’]

[▶한겨레 정기구독] [▶[생방송] 한겨레 라이브]

[ⓒ한겨레신문 : 무단전재 및 재배포 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.