|

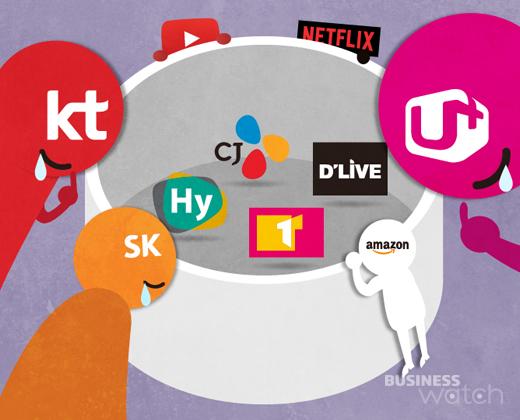

◇ 유료방송 지각 변동…M&A 경쟁 본격화

11일 CJ헬로의 최대주주인 CJ ENM은 "CJ헬로 지분 매각과 관련 다양한 방안을 검토 및 논의하고 있다"고 밝혔다. 지난해 1월 LG유플러스에 CJ헬로 지분을 매각한다는 소식이 알려졌을 때 부인한 것에서 1년여 만에 태도가 바뀐 셈이다.

업계에 따르면 LG유플러스는 CJ ENM이 보유한 CJ헬로 지분(53.92%)과 경영권을 1조원 안팎의 가격에 인수하는 방안을 추진하는 것으로 알려졌다. LG유플러스는 오는 14일 이사회를 열고 이같은 방안을 확정할 예정이다.

지분 인수가 성공하면 업계 지형이 크게 바뀐다. LG유플러스(시장점유율 11%)가 CJ헬로(13%)를 인수하면 유료방송 1위 사업자인 KT그룹을 바짝 뒤쫓게 된다.

LG유플러스의 IPTV 가입자는 약 402만명으로 CJ헬로 가입자 422만명을 합하면 약 820만명에 달하게 돼 '규모의 경제' 효과를 구현할 수 있다는 분석이다.

홈쇼핑 송출 수수료 외에도 지상파 방송사를 비롯한 콘텐츠 제작사 등과의 협상에서 우위를 점할 수 있게 된다. 특히 LG유플러스의 경우 CJ그룹의 콘텐츠 파워도 얻을 수 있다.

LG유플러스의 초강수로 경쟁 사업자인 KT와 SK텔레콤(SK브로드밴드)도 인수합병(M&A)에 적극 나설 가능성이 커졌다.

실제로 KT는 케이블TV 3위 사업자 딜라이브 인수에 관심을 보이고 있다. 최근 국내외 방송사들과 잇따라 손잡고 있는 SK텔레콤도 국내 유료방송 사업자 인수에 나설 가능성이 제기된다.

다만 SK텔레콤은 과거 CJ헬로 인수에 실패한 바 있어 이번에는 어떤 전략을 구사할지도 관심이다. 게다가 SK텔레콤은 CJ헬로 지분 8.6%를 보유했다.

CJ ENM이 CJ헬로 매각을 통해 확보한 자금을 어디에 쓸지도 관심이다. CJ E&M과 CJ 오쇼핑이 지난해 합병한 CJ ENM은 커머스와 미디어 사업의 시너지 효과를 노리고 있다.

|

LG유플러스와 CJ헬로가 힘을 합하면 통신 시장에도 작지 않은 영향을 미칠 것으로 보인다.

우선 LG유플러스가 CJ헬로의 알뜰폰 가입자 81만명을 한꺼번에 가져오면, 모바일 결합 상품 경쟁력을 높이게 될 것으로 관측된다.

반대로 최대 알뜰폰 사업자인 CJ헬로가 시장에서 철수하면 통신업계의 경쟁이 완화될 것으로 예상된다.

제4 이동통신사업자의 등장을 꿈꾸던 케이블TV 진영의 움직임 역시 맏형의 부재로 무산될 가능성이 커졌다.

또 LG유플러스와 CJ헬로가 고려하는 지분 가치와 구체적 조건은 양사 최종협상의 관건이 될 것으로 파악된다. 양사의 시너지 효과가 기대되지만, 업계에 알려진 가격 1조원이 저렴하지는 않다는 지적도 나오고 있어서다.

유안타증권은 "CJ헬로의 기업가치를 평가하면 약 1조8500억원으로, 인수 추정가 1조원은 CJ헬로 유료방송 가입자 1명당 44만5000원 수준으로 본 셈"이라며 "이는 2015년 말 SK텔레콤의 CJ헬로 인수 추진 당시 가격(약 45만원)과 유사하다"고 설명했다.

다만 CJ헬로의 영업이익은 2015년 1050억원에서 지난해 644억원(증권가 추정치)으로 하락한 상태다.

ⓒ비즈니스워치(www.bizwatch.co.kr) - 무단전재 및 재배포금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.